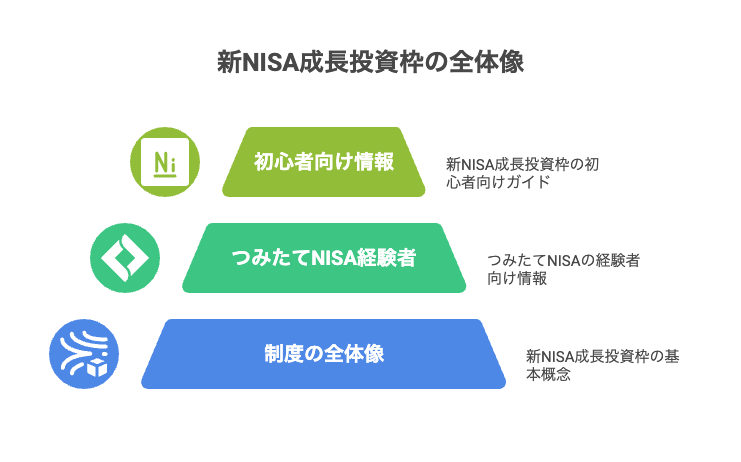

この記事は、つみたてNISAの成長投資枠の正しい買い方について初心者にもわかりやすく解説をしていきます。

これから、新NISAを使って資産形成を始めたい方や、既につみたてNISAを使ってきたが成長投資枠の使い方が分からない方向けです。

つみたてNISA制度の全体像から具体的な注文手順、銘柄の選び方、運用後の管理までを網羅して紹介します。

SBI証券での積立とスポット買付の併用例も含めて実践的にまとめています。

新NISAの成長投資枠とは?つみたてNISA経験者・初心者がまず押さえる制度の全体像

新NISAの成長投資枠は、2024年からの新NISA制度で導入された非課税投資枠の一つで、つみたて投資枠と併用が可能な枠です。

つみたて投資枠が積立に特化するのに対し、成長投資枠は積立でも一括でも利用でき、対象商品も広く設定されています。

この枠を利用することで、年間の投資上限内で得た売却益や配当が非課税になるため、長期資産形成の効率が高まります。

成長投資枠の仕組みや特徴を、基礎から整理して理解したい方はこちらの記事で詳しく解説しています。

新NISA成長投資枠の非課税投資枠・年間上限額・限度額(生涯/総枠)を図解で理解

を図解で理解-visual-selection-1-972x1024.png)

成長投資枠の代表的な数値は年間240万円の非課税投資枠が設定されている点です。

つみたて投資枠は別に年間120万円が想定され、両枠の合計で年間360万円まで非課税で投資できます。

また制度設計上の総枠(期間合計)には上限があり、実務上は生涯での非課税投資可能額に制約が出るため計画的な利用が重要です。

成長投資枠とつみたて投資枠の違い

成長投資枠は投資対象の幅が広く、投資信託のほか国内外のETFや上場株式(一部除外あり)などが対象になることが多いです。

つみたて投資枠は主に低コストの積立向け投資信託に限定され、買付方法が積立に特化しています。

成長投資枠は積立・一括両方が可能で、資金の入手や投資方針に応じた柔軟な運用ができます。

| 項目 | 成長投資枠 | つみたて投資枠 |

|---|---|---|

| 対象商品 | 投信・ETF・一部個別株等 | 主に長期向け投資信託 |

| 買付方法 | 積立/一括(スポット) | 積立のみ |

| 年間上限(典型) | 240万円 | 120万円 |

「成長投資枠復活」で何が変わった?旧制度(つみたてNISA/NISA)からの遷移ポイントと注意

過去のNISA制度からの変更点として、成長投資枠の導入や年間上限の見直し、つみたて枠との併用が制度化された点が挙げられます。

旧制度での非課税枠の使い方やロールオーバーの扱いと、新制度での利用ルールに違いがあるため、既存の保有商品を移行する際や売却タイミングでは細かな手続き確認が必要です。

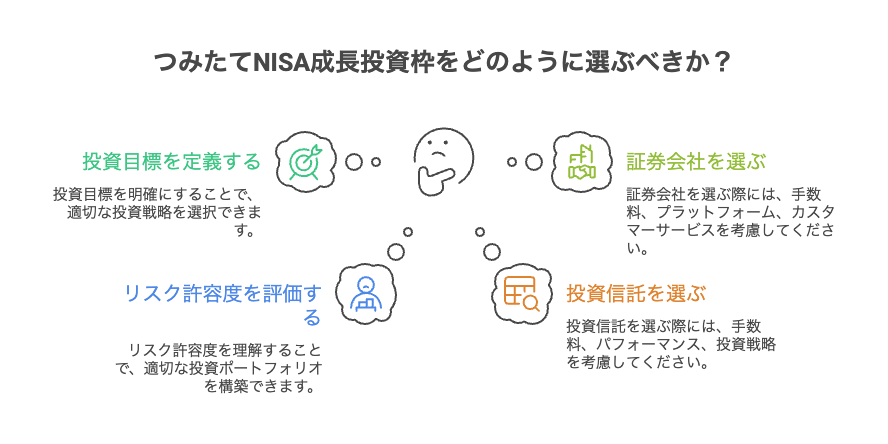

つみたてnisa 成長投資枠 初心者の正しい選び方と基本戦略

初心者が成長投資枠を使う基本は、目標期間を決めてコアは低コストのインデックス投信で固め、余剰資金を成長枠で一括やスポット購入するという考え方です。

ほったらかし運用を目指すなら自動積立を中心にし、定期的なチェックと必要に応じたリバランスだけで運用を継続するのが合理的です。

初心者向けの手法:インデックスファンド中心で長期の資産形成(リスク/値動きの捉え方)

投資初心者は、インデックスファンドを1本選び、月5,000円を長く続けるだけで十分です。

値動きに一喜一憂せず、「続けること」を最優先にしましょう。

理由①:インデックスファンドは分散されていて安全性が高い

インデックスファンドは、たくさんの国・会社にまとめて投資する仕組みです。

1社が不調でも、他がカバーしてくれるため、初心者でもリスクを抑えられます。

理由②:長期では世界経済は成長してきた

株式市場は短期では上下しながらも、10年・20年と長く続けることで成長してきた実績があります。

短期の値下がりは「失敗」ではなく、長期投資では当たり前の動きです。

理由③:月5,000円でも「時間」が大きな力になる

少額でも、長く続けることで効果は大きくなります。

月5,000円での具体例(初心者向け)

<投資条件の例>

– 毎月の投資額:5,000円

– 投資期間:20年

– 投資対象:インデックスファンド1本

– 方法:毎月同じ日に自動で積立

<積立イメージ>

| 期間 | 自分で出したお金 | ポイント |

| 1年 | 6万円 | 小さくスタート |

| 5年 | 30万円 | 習慣化が完成 |

| 10年 | 60万円 | 値動きにも慣れる |

| 20年 | 120万円 | 複利の効果が出る |

値段が下がる年があっても、やめずに続けるのが重要です。

時間を味方につけることが、一番のポイントになります。

成長投資枠は「積立投資」か「一括投資」か?タイミング・相場下落時の考え方

基本は積立で時間分散を効かせつつ、まとまった余裕資金がある場合は一括で買い付ける併用が有効です。

相場が下落した局面では、追加で一括購入することで平均取得単価を下げる方法(ドルコスト平均法の補完)が使えます。

ただし、一括はリスクもあるため資金繰りと心理面の管理が必要です。

基本的には、じっくり積立を行い、常にアンテナを張っていき、現金買付余力を持って、慌てず判断していくと、時間を無駄にせず、確実に資産形成に繋がると思います。

成長投資枠だけで運用はアリ?「新NISA成長投資枠だけ」のメリット/注意事項と併用判断

成長投資枠だけで運用することは可能で、商品選択の自由度が高い点がメリットです。

ただし、つみたて投資枠の低コスト長期向け商品の恩恵を受けられない場合もあるため、ライフプランと投資方針に応じて両枠を併用する選択肢を検討すると良いです。

一例ですが、下記の様なプランになります。

| 項目 | あなたの方針 |

|---|---|

| 投資期間 | 20年以上の長期 |

| 投資方法 | 毎月の積立 |

| 重視点 | 低コスト・分散 |

| 優先順位 | 継続 > 利回り |

| リスク対応 | 下落時も売らない |

この様に、表に一度自分で書き込んでみて、しっかりとプランを立てて投資を開始しましょう。

投資信託・投信・アクティブファンドの選び:目論見書、信託報酬(手数料)、純資産(残高)の見方

投資信託を選ぶときは、「目論見書で中身を知り、手数料が安く、純資産が多いもの」を選べば大きな失敗はしません。

難しい数字を全部理解する必要はありませんので、見て欲しいポイントを3つだけ紹介します。

理由①:目論見書は「説明書」

目論見書(もくろみしょ)は、その投資信託が

-

何に投資するのか

-

どんなルールで運用するのか

を書いた公式の説明書です。

ここを見ずに買うのは、中身の分からない箱を買うのと同じです。

初心者は、投資先がシンプル、難しい言葉が少ないものを選ぶと安心です。

理由②:信託報酬(手数料)は毎年ずっと引かれる

信託報酬は、投資信託を持っている間、毎年自動で引かれる手数料です。

たとえ少しの差でも、長く続けると大きな差になります。

| 信託報酬 | イメージ |

|---|---|

| 高い | 毎年少しずつ体力を削られる |

| 安い | 走り続けやすい |

初心者の長期投資では、信託報酬が低いほど有利です。

理由③:純資産は「人気と安心感の目安」

純資産(残高)とは、その投資信託に集まっているお金の合計です。

純資産が多いということは、

-

利用している人が多い

-

すぐに終わってしまう心配が少ない

という意味があります。

初心者の方は、純資産が大きい投資信託を選ぶと安心です。

<3つのポイントを表で整理>

| 見る場所 | 何を見る? | なぜ大事? |

|---|---|---|

| 目論見書 | 投資の中身 | 何にお金を使うか分かる |

| 信託報酬 | 手数料の安さ | 長期で差が出る |

| 純資産 | 金額の大きさ | 人気と安定の目安 |

アクティブファンドについて(かんたんに)

アクティブファンドは、プロががんばって成績アップを目指す投資信託です。

ただし、

-

手数料が高め

-

成績が必ず良いとは限らない

という特徴があります。

初心者は、まずは手数料の安い投資信託からで十分です。

投資信託選びは、給食のメニューを選ぶのと似ています。

-

目論見書 → どんな料理かの説明

-

信託報酬 → 毎日かかる値段

-

純資産 → みんなが選んでいるか

説明が分かりやすくて、毎日のお金が安くて、たくさんの人が食べている。

そんな給食を選べば、失敗しにくいですよね。

投資信託選びで大切なのは、当たりを狙うことではなく、失敗を避けることです。

目論見書・信託報酬・純資産、この3つを見るクセをつければ、初心者でも安心して長く続けられます。

まずは「分かりやすく・安く・人が多い」そこから始めましょう。

成長投資枠のやり方:口座開設から買付完了までの方法

ここからは具体的な手順をStepごとに説明します。

オンライン証券と銀行窓口での手続きの違いや、特定口座・一般口座の選び方、注文方法の入力と確認までを順を追って理解できるようにまとめています。

特に初回設定時の注意点を押さえることで買付ミスや非課税枠の取り扱いミスを防げます。

成長投資枠をどこまで使うべきか迷う方は、メリット・注意点を整理したこちらの記事も参考になります。

Step1:金融機関(SBI証券/楽天証券/銀行)を選択→口座開設(特定口座の選び方も)

まずは取引する金融機関を選びます。

SBI証券や楽天証券は手数料や商品ラインアップ、スマホアプリの使いやすさで人気があります。

口座開設時には特定口座(源泉徴収あり/なし)を選べますが、新NISAを活用するなら源泉徴収の有無を含めて税処理のしやすさを考慮すると良いでしょう。

Step2:成長投資枠の勘定設定と非課税枠の確認(上限・上限額・年間の管理)

口座開設後はNISAの口座区分で成長投資枠を利用する設定を行います。

金融機関の管理画面で年間の非課税枠の残高や使った金額が確認できるので、上限オーバーを避けるために定期的にチェックする習慣をつけましょう。

枠を超えると特定口座扱いになるなど想定外の課税が発生する可能性があるため注意が必要です。

Step3:銘柄を検索→購入金額を入力→注文(発注)までの取引フロー(画面イメージで説明)

金融機関の検索機能で銘柄を絞り込み、目論見書やコストを確認して購入金額を入力します。

積立設定の場合は金額・頻度・引落口座を指定し、スポット購入では注文数量や成行/指値を指定します。

注文時には非課税枠を適用するか確認ボタンがあるため、必ず表示を確認してから発注してください。

Step4:買付後の保有管理:残高チェック、増額、分配金/配当金の扱い、運用のコツ

買付後は評価残高や評価損益を定期的にチェックします。

分配金や配当金が出る商品では再投資設定が可能な場合は自動で買い増しされる設定にすると複利効果が働きます。

増額や減額の判断はライフイベントや市場環境、投資計画に合わせて行うことが重要です。

Step5:売却の手続きと再利用(非課税枠の再利用・売却時の注意と税金の違い)

売却するとその年の非課税枠が復活するわけではありませんが、売却後に別途現金を使って買い直すことは可能です。

非課税メリットを受けるためには売却時のルールと再利用の扱いを金融機関の案内で確認してください。

売却時の注文方法や約定タイミングも利益確定の結果に影響するため注意が必要です。

新NISA(成長投資枠,積立設定,SBI)の具体例:SBI証券で積立と一括を同時に使う

SBI証券を例にとって積立設定と一括購入を同時に運用する手順を説明します。

まずは、口座で新NISAを有効化し、積立は月額設定で自動引落を設定します。

余裕資金ができたら成長投資枠でスポット買付を行い、年間枠内で配分を調整します。

積立設定の手順:ファンド選択→毎月の積立金額→ボタン操作→完了まで(注意事項つき)

積立設定ではファンドの選択、分配金の受取方法、積立金額、引落日を指定します。

操作は銘柄ページで「積立設定」ボタンから進め、最終確認画面で非課税枠の適用を確認して完了します。

口座残高や引落日設定を間違えると積立が成立しないことがあるため注意してください。

一括(スポット)購入のやり方:ETF/投資信託の注文、約定、手数料の確認ポイント

スポット購入は銘柄ページで購入金額または株数を入力し、成行または指値で発注します。

ETFは売買手数料やスプレッドを確認し、投資信託は販売手数料の有無や信託報酬を再確認します。

約定後は非課税枠が消費されるため年間枠管理に注意してください。

積立と一括の併用例:年間枠の配分(つみたて/成長)と資金管理のコツ

年間枠360万円(つみたて120万+成長240万想定)のうち、コアを積立で確保し、残りを成長枠でスポット購入に回す配分が分かりやすい運用例です。

資金の流動性を考えて緊急予備資金は別に確保し、投資一括分は余裕資金から捻出するルールを作ると心理的負担が減ります。

つまずきやすい設定ミス:口座/勘定の選択、対象外商品、入力ミスを防ぐチェックリスト

よくあるミスはNISA口座選択を忘れる、対象外商品を選んでしまう、買付金額の桁入力ミスなどです。

チェックリストとして、NISA口座選択、非課税枠残高確認、目論見書確認、金額と引落口座確認を習慣化しましょう。

新NISA成長投資枠の銘柄おすすめ:初心者が失敗しない選び(投資信託/ETF/個別)

-visual-selection.png)

銘柄選びではまずコアとして低コストのインデックスファンドを検討し、次にETFや個別株で補完する方針が初心者に向いています。

ファンドの信託報酬や純資産規模、トラックレコードを見て、運用方針が自身の目標に合うかを確認しましょう。

まずはコア:人気のインデックスファンド(全世界/米国/日本)を選びやすく整理

全世界株式、米国株式、国内株式の代表的なインデックスファンドをコアにすると地域分散と成長性のバランスが取れます。

例えば、全世界に投資するファンドで基礎を作り、リスク許容度に応じて米国偏重の比率を増やすなど段階的に配分を調整すると良いです。

ETFを買うなら:配当・値動き・売買(取引)コストを踏まえた選び

ETFは売買が株式市場で行われるため、売買手数料やスプレッド、出来高をチェックする必要があります。

配当を重視する場合は高配当ETFを検討し、成長重視ならトータルリターンや経費率の低さを重視します。

個別株式に挑戦する前に:リスク、下落耐性、分散投資の考え方(長期目線)

個別株はリターンが大きい反面、銘柄固有リスクが高い点に注意が必要です。

個別株に挑戦する場合は資産全体に対する比率を低く抑え、業種や地域で分散することを心がけましょう。

アクティブファンドはどんな人向け?費用・手数料・運用方針(目論見書)の読み方

アクティブファンドはベンチマークを上回る運用を目指す分、手数料が高くなる傾向があります。

費用対効果を判断するには過去の実績だけでなく、市場状況や運用方針の一貫性、運用者の交代履歴も確認することが重要です。

銘柄ランキングの見方と注意:ランキング上位=正解ではない(選び方の軸を作る)

-visual-selection-1-1024x730.png)

ランキングは資金流入や短期人気を反映することが多く、上位=将来の好成績とは限りません。

選び方の軸を明確にし、コスト・純資産・運用方針・資金流入の安定性など複数指標で比較する習慣をつけましょう。

銘柄ランキングで必ず確認する指標:信託報酬、純資産、運用期間、分配方針

まずは、信託報酬の低さ、次に純資産の大きさ(つまり運用規模)、運用開始からの期間や騰落の履歴、分配金方針を確認します。

短期間での高パフォーマンスだけで判断せず、長期での安定性を重視するのが安全です。

「おすすめ」を鵜呑みにしない:投資目的(資産運用/資産形成)とリスク許容度で選択

周囲のおすすめやネットのランキングだけで商品を決めず、自分の投資目的や期間、許容できるリスクを基準に選ぶことが重要です。

目標リターンや必要な引出し時期を踏まえた上で商品を検討しましょう。

対象商品かどうかを確認:新NISAの制度上の取扱・対象外ルール(注意事項)

すべての金融商品が新NISAの成長投資枠で買えるわけではありません。

商品によっては対象外となるものもあるため、銘柄ページの「NISA対象」表記や金融機関の説明を確認してください。

同時比較のやり方:複数ファンド/ETFのコストとリターンを並べて判断する方法

同カテゴリの複数商品を並べる際は、信託報酬・過去3年5年のトータルリターン・純資産の推移・ベンチマークとの連動性を表形式で比較すると判断がしやすくなります。

比較表を作ることでコストと効果のバランスが視覚的に把握できます。

成長投資枠のほったらかし運用術:積立・一括の最適配分とメンテナンス

ほったらかし運用では自動化とシンプルなルール作りがカギです。

積立でコアを築き、一括は機会があれば追加するというルールを設定しておくと感情的な売買を避けられます。

基本は自動化:積立で時間分散、余裕資金で一括(購入タイミングのルール化)

積立は自動化して時間分散を確保し、まとまった資金は『下落時に買う』『年に一度調整する』などルール化しておくと良いです。

購入タイミングの基準を事前に決めておくと心理的なブレを抑えられます。

リバランスの考え方:資産配分のズレ、相場下落時の行動、増額/減額の判断

年に1回程度のリバランスを基準に、許容範囲を超えた配分のズレが出たら調整します。

相場下落時は短期でのリバランスを避け、長期視点で増額を検討するのが一般的です。

長期で差がつく費用管理:手数料(信託報酬)と売買コストを抑える活用術

長期運用では信託報酬の差が複利的に効いてきます。

低コストのインデックスをコアに据え、売買頻度を抑えることで総コストを下げられます。

保有中に見るべき指標:残高、評価損益、分配金/配当、ファンドの運用方針変更

定期的に確認すべき指標は評価残高、評価損益、分配金の支払い状況、そして運用報告書や目論見書の改定です。

運用方針や運用チームに大きな変更があった場合は見直しを検討しましょう。

よくある質問(質問集):成長投資枠の買付・売却・制度の注意をまとめて解決

:成長投資枠の買付・売却・制度の注意をまとめて解決-visual-selection-1.png)

ここでは、初心者が疑問に感じやすいポイントをQ&A形式でまとめます。

年間枠の管理、買付エラー、売却時の取り扱い、金融機関変更の流れなど実務上の注意点を短く明確に示します。

年間枠を使い切れない/超えそう:上限管理と非課税枠の使い方(注意)

年間枠を使い切れない場合は翌年に繰越せず、未使用分は消滅します。

反対に過剰に買い付けると非課税枠を超えた分が課税対象になるため、金融機関の残枠表示を必ず確認してください。

買付できない原因:口座設定、勘定、対象商品、発注時間、注文エラーの確認

買付できない原因としてはNISA口座が選択されていない、対象外商品を選んだ、引落口座の残高不足、または注文受付時間外であることが考えられます。

エラーメッセージを確認し、設定を見直してください。

売却したらどうなる?非課税のまま利益確定できる条件と再利用のルール

売却した際の利益はその取引で非課税適用されますが、売却によりその年の非課税枠が復活するわけではありません。

売却した資金を使って再投資することは可能ですが、年間の非課税枠管理に注意してください。

金融機関の変更は可能?(移管/手続き)と、SBI証券・楽天証券の選び直し基準

金融機関間のNISA口座の移管は手続きが可能ですが、手続き期間中はNISA口座での売買に制約が生じることがあります。

SBIや楽天などの証券を選び直す際は商品ラインアップ、手数料、ユーザーインターフェース、サポート体制を比較してください。

まとめ

この記事は、新NISAの成長投資枠のしくみ・使い方・買い方・運用戦略を初心者にもわかりやすく解説したものです。

まず新NISAの制度全体像として、つみたて投資枠と成長投資枠の違いを示し、成長枠は投信・ETF・一部株式など対象が広く、積立・一括いずれの買付も可能であることを説明しています。

また旧制度との違いや非課税枠の扱いも整理しています。

基本戦略としては、目標期間に応じて低コストのインデックス投信をコアにし、自動積立を中心に据えることが推奨されています。

余裕資金がある場合に成長投資枠で一括買付を併用する手法も紹介され、下落局面で平均取得単価を下げる考え方も触れています。

さらに、投資信託の選び方(目論見書・信託報酬・純資産)や、初心者向けの具体的な運用例(SBI証券での積立とスポット注文)まで網羅的に解説しています。

全体として、長期・分散・低コストを重視し、計画的に非課税枠を活用することが重要です。

つみたてNISA成長投資枠について、制度・メリット・活用イメージをまとめて理解したい方は、こちらの記事もぜひ参考にしてください。

コメント