「つみたてNISAは始めたけど、成長投資枠は正直よく分からない。」、「おすすめって言われても、情報が多すぎて選べない。」

そんな不安を感じている初心者の方がいるのではないでしょうか。

成長投資枠は、自由度が高い分、間違えやすい枠でもありますし、株も投資信託もETFも買え、一括投資もできる。

でもその反面、「本当にこれでいいのか?」、「つみたて投資枠と何が違うのか?」

と、手が止まってしまう人がとても多いのです。

ですが、悩むのは、あなたが真剣に将来を考えている証拠なんです。

実は、成長投資枠で大切なのは当たりを狙うことではありません。

ライフプランに合った使い方を知り、失敗しにくい選択をすることが大事です。

それだけで、将来の安心感は大きく変わります。

この記事では、「結局、初心者は何を選べばいいのか」、「つみたて投資枠とどう使い分ければいいのか」を、できるだけやさしく解説していきます。

読み終える頃には、成長投資枠に対するモヤモヤが、はっきりした判断に変わるはずです。

まずは、ここから一緒に整理していきましょう。

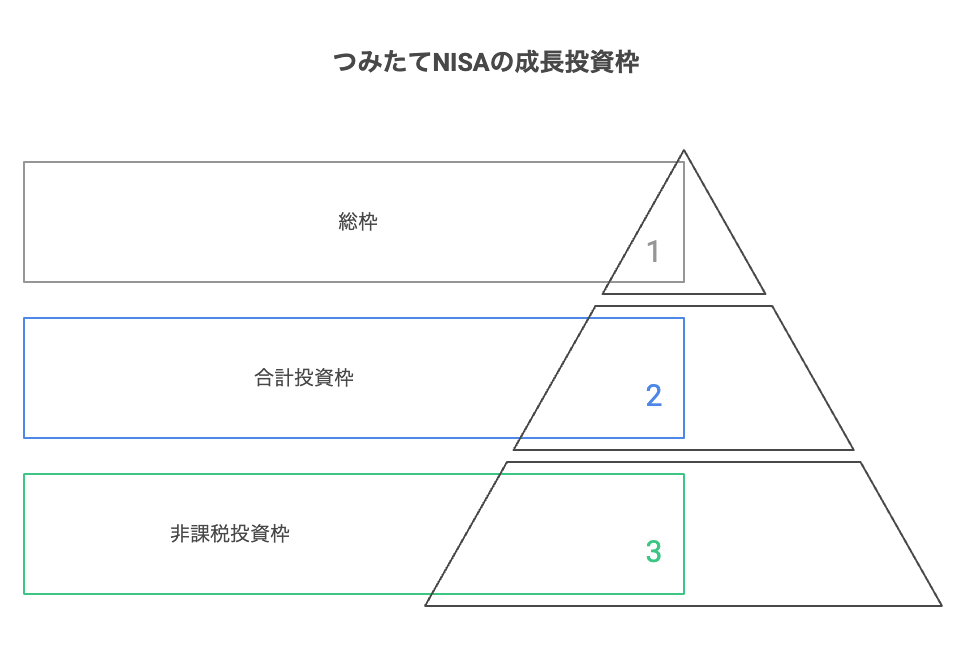

つみたてNISA 成長投資枠とは?初心者向けにやさしく解説

つみたてNISAの成長投資枠は、新NISA制度で設けられた年間投資枠の一部で、投資信託や上場株式の配当・譲渡益が非課税になる枠を指します。

従来のつみたて投資枠と比べて一括投資や高めの年間上限が設定されることが多く、成長を期待する銘柄やETFを組み込みやすい点が特徴です。

成長投資枠・新NISA成長投資枠の基本(非課税投資枠の仕組み)

新NISAの成長投資枠は年間240万円程度の非課税投資枠が設定されるケースが多く、投資した期間中の分配金や譲渡益が一定の非課税枠内で非課税になります。

非課税期間や上限は制度設計により変わるため、最新の法令や金融機関の案内を確認することが重要です。

つみたてNISA/新NISAの違いと併用の可否

つみたてNISAは長期・少額投資向けの制度で、年間の非課税枠が比較的少額に限定される代わりに対象商品が長期投資向けに絞られています。

新NISAでは『つみたて投資枠』と『成長投資枠』を併用できる設計があり、合計でより大きな年間投資枠を利用できるため目的や資金量に応じた使い分けが可能です。

なぜ成長投資枠が初心者に向くのか(メリットと留意点)

成長投資枠は非課税枠が大きく、一括投資や高成長期待の銘柄を組み込みやすいため、まとまった資金を長期的に運用したい初心者にも魅力的です。

ただし価格変動の大きい商品を含める場合はリスク管理や分散がより重要になるため、投資目的と許容リスクを明確にしてから組み入れる必要があります。

成長投資枠の仕組みや対象商品、メリット・リスクを基礎から整理して理解したい方はこちらの記事で詳しく解説しています。

検索意図分析:『つみたてnisa 成長投資枠 おすすめ』で検索する人の本当のニーズ

この検索をする人は表面的には「おすすめ銘柄」を知りたいと考えていますが、真のニーズはリスク許容度に合った選び方、手数料や為替リスクの負担、そして実際の買付方法や非課税枠の最適活用法まで含めた安心感です。

したがって単純なランキングだけでなく、選定基準や運用上の具体的な手順を示すことが重要になります。

顕在ニーズ:銘柄おすすめや銘柄ランキングをすぐ知りたい

多くの検索者はまず短時間で使える『おすすめ銘柄』や『ランキング』を期待します。

特に低コストなインデックスファンドや人気の米国株ETF、全世界株式系の投資信託が上位候補として注目されやすいです。

潜在ニーズ:リスク管理・費用・買付方法まで安心したい

検索者の潜在的な要求としては、銘柄を選んだ後にどう積立設定するか、どのタイミングでリバランスするか、また手数料負けしないための注意点を知りたいという点があります。

これらをカバーする実践的なノウハウ提供が信頼につながります。

本記事が約束する価値(投資信託の選び方・銘柄一覧と実践手順を提示)

本記事は「選び方の基準」「具体的なおすすめ銘柄(インデックス中心)」「証券会社別の扱い」「口座開設から積立設定までの手順」などを一貫して提示し、読者が迷わず最初の一歩を踏み出せることを目標にしています。

銘柄の更新は定期的に行う前提で、長期運用の考え方を重視した内容です。

初心者向け 成長投資枠の選び方ガイド(投資信託・インデックスとアクティブの比較)

-visual-selection-1.png)

成長投資枠で商品を選ぶ際には、投信の種類、コスト(信託報酬)、運用実績、運用方針の透明性、組入資産の分散状況を総合的に評価することが重要です。

まずは、低コストで広範囲に分散されたインデックス型を中心に検討し、必要に応じて一部をアクティブやETFで補完する方法がおすすめです。

投信の種類を理解する:インデックス/アクティブ/ETF/REITの特徴

インデックスファンドは市場指数に連動する運用を行い、一般的に信託報酬が低く長期投資に向いています。

アクティブファンドは運用者の裁量でベンチマークを上回る成果を目指しますが、手数料が高く成功率は必ずしも高くありません。

ETFは上場投資信託で売買の柔軟性があり、REITは不動産投資信託で配当利回りを重視する投資家に人気です。

手数料(信託報酬)・費用と利回りの見方(費用で差が出る理由)

長期運用では信託報酬の差が複利で効いてくるため、0.1%台の差でも長期では大きな差になります。

手数料以外にも売買時の実質コストや信託財産留保額、為替ヘッジコストなどを含めて総合コストを評価することが重要です。

リスクと分散:国内・外国株式・債券で資産形成する方法

分散投資はリスクを低減する基本原則で、国内株式と外国株式、債券、場合によってはREITやコモディティを組み合わせることで変動リスクを抑えつつリターンを追求します。

長期では株式比率を高めにすることで成長性を確保し、定期的なリバランスで危機時の過度なリスク集中を回避します。

積立金額・期間・年間上限を決める実践ステップ(毎月積立/一括の使い分け)

まずは生活防衛資金を確保したうえで、毎月の生活費に影響が出ない範囲で積立額を設定します。

非課税枠を有効に使うために年間上限やつみたて枠との兼ね合いを確認し、ドルコスト平均法を活かすために基本は毎月積立、特定の市場環境や余剰資金がある場合に一括投資を併用するのが現実的です。

証券会社別の取扱いと口座開設のポイント(楽天証券・SBI証券・SMBCなど)

-visual-selection-1-1024x749.png)

証券会社選びは取扱銘柄の豊富さや買付手数料、ポイント還元、スマホアプリの使いやすさ、そしてサポート体制で判断すると良いです。

楽天証券やSBI証券は投信の取扱数やポイント還元が充実しており、松井証券やSMBC日興証券などは特定のサービスやサポートに強みがあります。

主要ネット証券の特徴比較(楽天証券・SBI・松井証券の取扱と手数料)

代表的なネット証券はそれぞれ得意分野が異なります。

例えば、楽天証券は楽天ポイント連携や投信イベントが豊富、SBIは取扱銘柄数と手数料の競争力、松井は初心者向けのサポートやツールが特徴です。

| 証券会社 | 取扱投信数 | ポイント還元 | 特徴 |

|---|---|---|---|

| 楽天証券 | 豊富 | 楽天ポイント | ポイント連携・アプリ使いやすい |

| SBI証券 | 非常に豊富 | Tポイント等(※時期で変動) | 低コスト商品の充実・手数料競争力 |

| 松井証券 | 中程度 | 独自特典 | 初心者向けサポート・安定性 |

取扱銘柄一覧と銘柄おすすめの探し方(銘柄一覧・銘柄ランキングの活用法)

銘柄を探す際は『信託報酬』『純資産総額』『騰落率』『ベンチマークとの乖離』『組入上位銘柄』を比較します。

ランキングは人気の指標に過ぎない為、上位に偏る理由や過去のトレンド、手数料水準を確認した上で、自分の運用方針と照らし合わせて選びましょう。

口座開設・毎月自動積立の設定手順と注意点(オンラインで完結)

口座開設は本人確認書類を用意してネットで申し込み、マイナンバー提出や審査が完了すれば最短数日で開設できます。

積立設定では引落口座の登録、積立日、金額、ボーナス時の追加設定などを確認し、最低投資額やポイント連携の有無をチェックすることが重要です。

非課税枠の活用例:併用・移管・再利用の実務と年間上限の扱い

新NISAでつみたて投資枠と成長投資枠を併用することで年間360万円(制度例による)まで投資できます。

移管や口座変更をする際は非課税扱いの継続性や移管手数料に注意し、年ごとの枠の使い切り方を計画的に行うことが重要です。

初心者に安心な銘柄おすすめランキング(インデックス中心)

-visual-selection-1.png)

初心者には長期・分散・低コストを満たすインデックス型が第一選択になります。

銘柄ランキングは頻繁に変わるため、ここでは選定基準を重視した上で定番でおすすめされる代表的な投信やETFを紹介します。

総合ランキング(銘柄ランキング):選定基準と上位5選の見せ方

選定基準は信託報酬の低さ、純資産総額の大きさ、長期の運用実績、ベンチマークの透明性、為替ヘッジの有無です。

これらの基準に基づき、上位は全世界株式、米国株式(S&P500)、先進国株式、国内株式インデックス、バランス型等が安定候補になります。

<総合ランキングの選定基準(初心者向け)>

| 基準 | 見るポイント | 理由 |

|---|---|---|

| 信託報酬 | 安いかどうか | 長期で差が出る |

| 純資産 | 多いかどうか | 人気と安定の目安 |

| 分散度 | 投資先の広さ | リスクを減らす |

| 運用年数 | 長く続いているか | 信頼しやすい |

| 制度対応 | 新NISA対応 | そのまま使える |

これらは、数字や事実で確認できる客観的なデータなので、感覚ではなく根拠をもって選べます。

インデックス型おすすめ投資信託5選(低コスト重視)

低コストかつ信頼性の高いインデックスファンドは初心者向けに非常に有用です。

代表例としては『eMAXIS Slim 全世界株式(オール・カントリー)』『eMAXIS Slim 米国株式(S&P500)』『たわらノーロード先進国株式』『ニッセイ外国株式インデックス』『楽天・全米株式(楽天VTI)』などが挙げられます。

<低コスト重視のおすすめ5選>

| 順位 | 銘柄名 | 特徴 |

|---|---|---|

| 1 | eMAXIS Slim 全世界株式(オール・カントリー) | 世界中の株に分散。信託報酬が業界でも低水準で人気が高い商品。 |

| 2 | インデックス型 S&P500連動系ファンド | 米国市場の代表的指数に連動。低コストで主要企業に投資可能。 |

| 3 | ステート・ストリート TOPIXインデックス | 日本株全体に投資する低コスト型。大きな純資産と安定感がある。 |

| 4 | SBI・iシェアーズ TOPIXインデックス | 信託報酬が低く、日本市場を幅広くカバーする商品。 |

| 5 | iFree S&P500インデックス | S&P500に連動しつつ、購入手数料無料の初心者向けファンド。 |

<選び方のポイント>

-

信託報酬(手数料)は低いほど良い

→ 長く続けるほど差が大きくなる。 -

世界や日本の市場に分散して投資

→ 一つの国や会社だけに偏らず、リスクを分散。 -

インデックス連動型は仕組みがシンプル

→ プロがむやみに売ったり買ったりしないので安心。

インデックス型投資信託を選ぶときは、「手数料が低いこと」を最優先に考えましょう。

同じ市場に投資するなら、手数料が小さいほど長く続けやすく、将来の資産形成に有利になります。

ETFと上場株式を活用した選択肢(米国株ETF含む)

ETFは即時取引が可能で売買手数料やスプレッドに注意すれば低コストでコア投資に使えます。

代表的な米国ETFとしては『VOO』『VTI』『SPY』『QQQ』などがあり、成長投資枠で米国株中心のエクスポージャーを構築する場合に有効です。

アクティブファンドはどう選ぶ?銘柄おすすめ投資信託の見分け方

アクティブファンドを選ぶ際は長期的にベンチマークをアウトパフォームしているか、運用方針が一貫しているか、運用チームの継続性や信託報酬が妥当かを確認します。

短期成績だけで判断せず、運用哲学とコストを総合評価することが重要です。

<アクティブファンドの見分け方>

| 見るポイント | チェックすること | 理由 |

|---|---|---|

| 運用方針 | 何をどう選ぶか | ブレていないか |

| 信託報酬 | 高すぎないか | 成績を食いつぶさない |

| 純資産 | 減っていないか | 支持され続けているか |

アクティブファンド選びで大切なのは、「うまく当てること」ではありません。

-

運用の考え方が分かりやすい

-

手数料が高すぎない

-

長く続いて、純資産が減っていない

この3つを満たしていれば、初心者でもアクティブファンドを選ぶ意味があります。

銘柄一覧ダウンロード/比較表の作り方(取扱件数・残高で比較)

銘柄一覧や比較表は証券会社やファンド情報サイトからCSVやPDFでダウンロードし、信託報酬、純資産総額、過去の騰落率、組入上位銘柄などを列にして比較すると分かりやすくなります。

定期的に更新して比較基準を維持することが長期投資では重要です。

用途別おすすめ銘柄一覧:長期資産形成・配当重視・米国中心の選び方

投資目的に応じてコアとなる銘柄を決め、サテライトでリスクや利回りを調整するのが実践的です。

以下では『長期成長』『配当重視』『米国中心』『少額からのバランス』それぞれに合った代表的な選び方を紹介します。

長期成長向け(つみたてで育てる銘柄一覧と金額目安)

長期成長を狙うなら全世界株式や米国大型株を中核に据えるのが有効です。

例えば、毎月3万円をeMAXIS Slim 全世界株式に、余力があれば1万円を米国株式に追加するような配分で10年以上保有する計画が考えられます。

<つみたて向けの銘柄一覧(例)>

| 種類 | 銘柄の例 | 特徴 |

|---|---|---|

| 全世界株式 | 全世界株式インデックス | 世界の会社にまとめて投資 |

| 米国株式 | S&P500連動型 | 米国を代表する企業に投資 |

| 先進国株式 | 先進国株式インデックス | 先進国(日本以外含む) |

| 新興国株式 | 新興国株式インデックス | これから成長期待の国 |

| バランス型 | 複数資産ミックス | 株+債券などの分散重視 |

<金額目安(積立プラン例)>

| 目標 | 月額 | 目安 |

|---|---|---|

| 始めて少額 | 5,000円 | 心理的負担が少ない |

| 標準的 | 10,000円 | 継続しやすい |

| 余裕あり | 20,000円 | 将来の資産が大きくなる可能性あり |

| 攻めたい | 30,000円 | 長期成長を積極的に狙う |

長期の資産形成では、低コストで分散されたインデックス型を選び、毎月決まった額を積み立てることがいちばん効果的です。

少額からでも始められるのが積立の良さで続けるほど、投資の波に慣れていき、将来に向けたじっくりした資産形成につながります。

焦らず、コツコツ積み上げていきましょう。

分配金・配当重視の銘柄(REITや分配型投信の注意点)

分配金重視の投資は受取収入が期待できますが、分配方針により元本取り崩しが発生する商品もあるため注意が必要です。

REITや高配当ETFを選ぶ際はトータルリターンと財務健全性を確認し、税制上の扱いも理解しておきましょう。

米国株・外国株式中心の投資信託・ETFおすすめ(為替リスクの確認)

米国株中心の選択肢としては低コストのS&P500連動ファンドや全米株式ファンド、あるいはVOOやVTI等のETFが定番です。

為替リスクがあるため為替ヘッジの有無や長期的な為替見通しも考慮し、分散投資で為替変動の影響を緩和すると良いでしょう。

米国株や外国株式に投資するなら、「世界やアメリカ全体にまとめて投資できる商品」を選び、

あわせて「為替(円とドルの動き)」も確認することが大切です。

値上がりだけでなく、円高・円安の影響で損益が変わることを知っておきましょう。

<米国株・外国株の代表的な選択肢>

| 種類 | 内容 | 特徴 |

|---|---|---|

| 米国株インデックス投信 | S&P500連動型 | アメリカ全体に投資 |

| 全世界株式投信 | オールカントリー型 | 世界中に分散 |

| 米国ETF | S&P500・全米株式ETF | 低コストで人気 |

| 先進国株式投信 | 米国+欧州など | 米国偏重を避けられる |

<為替リスクのチェックポイント>

| チェック項目 | 見るポイント |

|---|---|

| 通貨 | 円建て?外貨建て? |

| 為替ヘッジ | あり/なし |

| 投資期間 | 長期なら影響は平均化されやすい |

| 目的 | 成長重視か安定重視か |

米国株・外国株式は、世界の成長を取り込める強い投資先ですが、「為替の動き」も一緒に考えることが大切です。

投資信託やETFを使って、広く分散し、長い目でコツコツ育てることで、

外国株の力を安心して活かすことができます。

値動きに一喜一憂せず、仕組みを理解して続けていきましょう。

バランス型・少額から始める銘柄おすすめと組み合わせ例

バランス型ファンドは株式と債券を自動で組み合わせてくれるため、初心者が資産配分を簡単に実現する手段として有用です。

少額から始める場合は月1万円程度をバランス型に投じ、慣れてきたら株式比率を個別に上げて行く方法もあります。

投資をこれから始める人や、少額でスタートしたい人には、「バランス型投資信託」がとてもおすすめです。

1つの商品で、株や債券などにまとめて分散できるので、難しいことを考えずに安心して続けられます。

<バランス型投資信託の代表的な種類>

| 種類 | 内容 | 向いている人 |

|---|---|---|

| 4資産均等型 | 株と債券を半分ずつ | 安定重視 |

| 全世界バランス型 | 世界中に分散 | 初心者 |

| 株式多め型 | 株の割合が高い | 成長も欲しい人 |

| 安定重視型 | 債券が多い | 値動きが苦手な人 |

<少額からの組み合わせ例>

例①:とにかくシンプル(5,000円)

| 銘柄 | 月額 |

|---|---|

| 全世界バランス型 | 5,000円 |

→ 1本だけで完結。迷わない。

例②:少し成長もほしい(10,000円)

| 銘柄 | 月額 |

|---|---|

| バランス型 | 7,000円 |

| 全世界株式 | 3,000円 |

→ 安定+成長のバランス

例③:慣れてきた人向け(20,000円)

| 銘柄 | 月額 |

|---|---|

| バランス型 | 10,000円 |

| 米国株式 | 5,000円 |

| 全世界株式 | 5,000円 |

→ 自分好みに調整

バランス型投資信託は、少額・初心者・長期投資の強い味方です。

最初は1本から始めて、慣れてきたら少しずつ組み合わせを考える。

それで十分です。

「むずかしくしすぎない」ことが、投資を続ける一番のコツです。

実務編:買付・積立・売却までの具体的な手順と注意点

買付から売却までの流れを整理すると、口座開設→資金入金→積立設定(または一括買付)→運用モニタリング→必要時リバランス・売却という順序になります。

各ステップでの注意点と税制上の取り扱いを理解しておけば、慌てずに対応できます。

毎月自動積立の設定と一括買付のメリット・デメリット

毎月自動積立はドルコスト平均法の効果で変動リスクを平滑化でき、心理的ストレスを小さくします。

一括買付は市場タイミングを取れれば高いリターンを得られる反面、購入時点での下落リスクを受けやすくなるため慎重な判断が必要です。

投資がはじめての人や、長く続けたい人には、「毎月自動積立」がいちばんおすすめです。

一方で、お金に余裕があり、値動きを理解できている人は、

一括買付を使う場面もあります。

大切なのは、自分に合ったやり方を選ぶことです。

<メリット・デメリット比較表>

| 方法 | メリット | デメリット |

|---|---|---|

| 毎月自動積立 | 失敗しにくい/続けやすい | 大きく増えるまで時間がかかる |

| 一括買付 | うまくいけば大きく増える | タイミングが難しい/下落リスク大 |

長期で資産を育てたいなら、毎月自動積立を基本にするのが安心でおすすめです。

一括買付は、仕組みを理解してから、「使う場面を選んで」活用する方法です。

大切なのは、無理なく続けられる方法を選ぶこと、それが投資でいちばんの近道です。

売却のタイミングと損益管理(税制上のポイント含む)

売却は目標金額やポートフォリオ比率の変化、生活資金の必要性に応じて行います。

非課税期間を意識しつつ、損失が出た場合の損益通算は一般NISAやつみたてNISAでは制限があるため、課税口座との併用を踏まえて計画的に売却することが重要です。

非課税枠の無期限運用・再利用ルールと実務上の注意

非課税枠は毎年の枠が生じますが、制度上の保有限度や移管ルールにより再利用や継続保有の扱いが変わります。

例えば、売却するとその年の枠の再利用が可能になるケースとならないケースがあるため、制度変更や金融機関ごとのルールを確認してください。

運用中の資産配分見直し(リバランス)の方法と頻度

リバランスは年1回〜年2回程度が基本ですが、市場急変時には柔軟に対応することも検討します。

目標比率からの乖離が一定以上(例±5〜10%)になったら自動的に再調整するルールを決めておくと実務が楽になります。

リスクと注意点:初心者が避けるべき失敗と回避策

初心者が陥りやすい失敗は過度な集中投資、高コスト商品の選択、短期的な値動きに一喜一憂することです。

これらを避けるために分散、低コスト重視、目標に基づく投資計画を立てることが重要です。

手数料負け・過剰な集中投資・信用取引の危険性

高い信託報酬や頻繁な売買でコストが嵩むと実質利回りが目減りします。

また、特定の銘柄に集中しすぎると予期せぬ下落で大きな損失を受けるため、信用取引やレバレッジ商品は原則避けるべきです。

為替変動や外国株式・ETF特有のリスクの扱い方

外国資産は為替変動リスクが存在します。

為替ヘッジの有無、ヘッジコスト、長期の為替予測を踏まえてヘッジの有無を決め、分散投資で為替ショックの影響を軽減することが重要です。

レバレッジ商品・ETNなど初心者が避けるべき商品の一覧

レバレッジETFやETN、先物、FX証拠金取引などの高ボラティリティ商品は値動きが激しく初心者には不向きです。

これらは短期トレード向けであり、長期の積立投資には基本的に組み入れないことを推奨します。

投資を始めたばかりの人は、レバレッジ商品やETNなどの「むずかしくて危険になりやすい商品」は避けるのが安全です。

これらは、

-

値動きがとても大きい

-

仕組みが複雑

-

短い期間向け

という特徴があり、長期・積立には向いていません。

<初心者が避けたい商品の一覧>

| 商品の種類 | 例 | なぜ注意? |

|---|---|---|

| レバレッジETF | ○倍ETF | 値動きが激しすぎる |

| インバース商品 | 下がると儲かる商品 | 長期では不利 |

| ETN | 指数連動ETN | 発行会社のリスク |

| 毎日分配型+高リスク | 高レバ型投信 | 元本が減りやすい |

| 仕組みが難しい商品 | 特殊指数連動 | 理解が難しい |

レバレッジ商品やETNは、名前がかっこよく見えても、初心者向けではありません。

慣れてから選択肢を広げていきましょう。

情報の鮮度に注意:銘柄ランキング・銘柄一覧は定期更新を必須にする理由

銘柄ランキングや運用成績は市場環境や資金流入で短期間に変動するため、過去のランキングだけで判断すると古い情報に基づく選択になりがちです。

定期的にデータを更新し、直近の信託報酬や純資産残高をチェックする習慣を持ちましょう。

よくある質問(FAQ):つみたてNISA 成長投資枠 おすすめに関する疑問

:つみたてNISA-成長投資枠-おすすめに関する疑問-visual-selection-1.png)

ここでは、検索者が抱きやすい疑問に対して簡潔に回答します。

初心者が迷うポイントを短く整理し、実行可能なアクションを提示することを意図しています。

Q: 何を基準に銘柄を選べば良い?(初心者向け簡潔回答)

A: 基準は『低コスト(信託報酬)』『分散(地域・資産別)』『純資産総額の十分さ』『長期で安定したベンチマーク追従』の4点です。

まずは低コストのインデックスを中核に据え、必要に応じて一部をETFやアクティブで補完しましょう。

Q: 楽天証券とSBIどちらが良い?取扱と手数料の違いを比較

A: 楽天証券は楽天ポイント連携やアプリの使いやすさが魅力で、SBI証券は取扱い銘柄数と低コスト商品の充実が強みです。

どちらが良いかはポイント還元を重視するか、取り扱い銘柄の幅と手数料競争力を重視するかで判断してください。

<楽天証券 or SBI証券 比較表>

| 比較項目 | 楽天証券 | SBI証券 |

|---|---|---|

| 投資信託の取扱銘柄数 | 約2,572本 | 約2,604本 |

| (どちらも豊富でほぼ同レベル) | ||

| 投資信託の購入手数料 | 原則無料 | 原則無料 |

| (購入時の手数料はどちらもかからない) | ||

| 新NISAでの取扱い | つみたて・成長両対応 | つみたて・成長両対応 |

| (主要商品はどちらでも使える) | ||

| 外国株式の対応国 | 約6か国 | 約9か国 |

| (海外株式の種類・国の数ではSBIが広い) | ||

| 米国株式取扱銘柄数 | 約4,500銘柄 | 約4,247銘柄 |

| (米国株だけなら数では楽天がやや多い) | ||

| ポイント還元 | 楽天ポイント | Vポイント・Ponta・dポイント等多数 |

| (ポイント制度の種類が多いのはSBI) | ||

| クレカ積立還元率 | 最大約1.0% | 最大約3.0% |

| (クレカ積立ポイントはSBIが高い場合あり) | ||

| 単元未満株(1株から) | 対応あり | 対応あり/種類多い |

| (幅広い銘柄で1株投資しやすいのはSBI) | ||

| IPO(新規株式公開)実績 | 取り扱いあり | 取り扱い多い傾向 |

| (IPO参加を重視するならSBIが強い) | ||

| 銘柄分析・ツール | 見やすいUI | 画面やツールが豊富 |

| (使いやすさは好みが分かれる) | ||

| 為替手数料 | 通常25銭〜(条件あり) | 通常25銭〜(条件あり) |

| (無料には条件が必要) |

Q: 年間・非課税投資枠の使い切り・余剰資金の扱い方

A: 年間枠は制度に従い計画的に使うのが基本で、余剰資金がある場合は一括投資で枠を活用する方法が考えられます。

ただし、市場リスクと税制上の扱いを理解し、必要に応じて課税口座と併用する選択肢も検討してください。

Q: 分配金・配当はどう扱う?再投資と受取の比較

A: 再投資(自動再投資)は複利効果を高めるため長期資産形成には有利です。

一方で配当受取は定期的な収入を得たい人向けで、税制や再投資の機会損失を考慮して選択してください。

つみたてNISAでは再投資前提が自然な選択となるケースが多いです。

まとめ

この記事は、「つみたてNISAを始めたけれど成長投資枠の選び方がわからない」という初心者向けに解説していきました。

新NISAの成長投資枠は、投資信託や株式、ETFなど幅広い商品を非課税で買える枠であり、つみたて投資枠と併用することで年間の非課税枠を最大限に活用できます。

単に人気ランキングを紹介するだけでなく、投資信託の種類(インデックス型・アクティブ型・ETF・REIT)、手数料(信託報酬)、リスクと分散の考え方など、選ぶときの基準が大切です。

低コストで安定した長期運用が期待できるインデックスファンドが初心者に向いていること、為替リスクなども含めた外国株・ETFの商品群についても触れており、投資目的や許容リスクに応じた具体的な銘柄例や比較の方法(一覧・比較表の作り方)まで言及していますが、最終的には、自分自身で判断する必要があります。

地味にコツコツと積み上げて行くのが、投資ですので、焦らず自分のペースで積み上げましょう。

つみたてNISAの成長投資枠について、制度の仕組みから比較・判断材料まで網羅して理解したい方は、こちらの基本知識まとめ記事もぜひご覧ください。

コメント