「つみたてNISAって、確定申告しなくていいんだよね…?」そう思いながらも、どこかで引っかかっていませんか?

実は、つみたてNISAは原則申告不要なんです。

でも、例外がゼロではありませんので、口座の種類、他の投資との関係、年間の取引状況によっては、判断を間違えると余計な税金や手間が発生する可能性もあります。

この記事では、「自分は本当に申告しなくていいのか?」をハッキリさせます。

読み終えたときには、もう税金の不安で立ち止まることはありません。

つみたてNISAは確定申告不要?原則と必要になる理由を整理

つみたてNISAの非課税制度とは:運用益・利益・配当金の課税がどうなるか解説

つみたてNISAは、投資で得た利益に税金がかからない制度です。

通常、投資信託の

-

運用益(値上がり益)

-

売却益

-

分配金(配当金)

には約20.315%の税金がかかります。

しかし、つみたてNISA口座で購入した投資信託は、一定の非課税枠内であればこれらがすべて非課税になります。

つまり、利益がそのまま手元に残ります。

つみたてNISAは「長期投資の利益を丸ごと守る」ための税制優遇制度です。

税金を減らすことで、資産形成を効率よく進められます。

確定申告が原則不要なケース:つみたて・積立の基本と対象となる取引

つみたてNISAで確定申告が不要となるのは、NISA口座で購入した投資信託をNISA口座内で保有・売却し、その売却益や分配金がNISAの非課税枠内で発生した場合です。

具体的には、証券会社で正しくNISA口座を指定して積立設定を行い、分配金もNISA口座で受取る設定になっていることが前提です。

制度の条件を満たす限り、運用益は確定申告の対象外となるため、投資に伴う税務手続きの負担が軽減されます。

新NISAとの違い:非課税投資枠・上限・期間(期間終了/期間終了後)の考え方

新NISAは、期間の制限がなくなり、非課税枠が大幅に拡大した制度です。

旧つみたてNISAとは、枠・上限・非課税期間の考え方が大きく違います。

<旧つみたてNISAと新NISAの違い>

| 項目 | 旧つみたてNISA | 新NISA(2024年~) |

|---|---|---|

| 年間投資枠 | 40万円 | つみたて投資枠:120万円 成長投資枠:240万円 |

| 非課税保有限度 | 最大800万円(40万×20年) | 生涯1,800万円(うち成長投資枠は1,200万円まで) |

| 非課税期間 | 20年 | 無期限 |

| 併用 | 一般NISAと併用不可 | つみたて枠+成長枠を併用可 |

| 売却後の枠 | 再利用不可 | 売却すれば枠が復活(翌年以降) |

例外チェック:つみたてNISAで確定申告が必要になるケース

NISA口座ではなく課税口座で取引していた:一般口座・特定口座の違いと注意点

誤って、一般口座や特定口座で積立を行った場合、その売却益や分配金は通常通り課税対象となり、場合によっては確定申告が必要です。

特に、一般口座は年間取引報告書が発行されないため、自分で取引の損益を計算する必要があり手間が増えます。

特定口座(源泉徴収あり)であれば、証券会社が税金を処理しますが、源泉徴収なしや一般口座は自己申告が必要になる可能性が高いので、口座種別の確認と変更手続きを怠らないことが重要です。

損益通算・繰越控除をしたい:NISAの損失は対象?できる/できないを整理

つみたてNISAで発生した損失は、原則として他の課税口座での譲渡損益との損益通算や、翌年以降への繰越控除の対象外です。

つまりNISA口座内の損失は、税務上のメリットとして使えないため、損失を理由に確定申告を行っても課税所得が減らない点に注意が必要です。

ただし、誤って課税口座で取引していた場合は、損益通算や繰越控除の対象となり得るため、その場合には確定申告が有利になります。

配当金の受取方法に注意:株式数比例配分方式でないと課税・申告が発生することも

投資信託の分配金や株式の配当金の受け取り方法によっては、NISA口座であっても課税扱いになり得ます。

特に、株式の配当で証券会社の「株式数比例配分方式」以外の受取を選んだ場合、配当が課税口座で受け取られ源泉徴収や確定申告が発生することがあります。

受取設定は各証券会社の画面で確認できるため、積立や配当受取方法がNISA扱いになっているかを確実に確認してください。

口座の移管・複数口座・ジュニアNISAなどのイレギュラー:管理と手続きの注意

金融機関を変更する際の口座移管や、複数の証券会社での運用、ジュニアNISAなど特殊な口座を利用している場合は、手続きミスや制度上の制約で課税が発生することがあります。

特に、移管時に非課税扱いが維持されないケースや、年ごとの投資枠を超えてしまうケースなどは要注意です。

移管や複数口座の管理は証券会社間での確認や税務の取り扱いを必ず行い、必要であれば税務署や証券会社に相談してください。

「源泉徴収あり/なしどっち?」特定口座と確定申告の判断基準

源泉徴収あり:基本は確定申告不要だが、申告するとメリットが出るケース

特定口座(源泉徴収あり)を選べば証券会社が税金を計算して源泉徴収し、基本的には確定申告が不要です。

しかし、年間の取引で損失が出ていて他の課税口座の利益と損益通算を希望する場合や、医療費控除などほかの還付事由がある場合は確定申告を行うことで還付を受けられるケースがあります。

また、配偶者の所得調整などでわざと申告した方が有利になる場合もあるため、状況に応じて判断してください。

源泉徴収なし:原則として確定申告が必要になる流れ(納付まで)

源泉徴収なしを選択した場合、証券会社は税額を自動的に徴収しないため、年間取引の損益を自分で集計して確定申告を行う必要が生じます。

利益が出た場合は、税金の申告と納付を期限内に行わなければなりませんし、損失が出た場合は損益通算や繰越控除のために申告が必要です。

確定申告を忘れると延滞税や加算税が発生する可能性があるため、年間の取引記録を整えて期限内に対応することが大切です。

一般口座:年間取引報告書がない場合の会計・計算の手間と注意

一般口座は、証券会社が年間取引報告書を発行しないため、投資家自身で売買の履歴を管理し損益を計算する必要があり、会計的な負担が大きくなります。

取引数量や平均取得単価、売却単価などを正確に計算し、確定申告書に反映させる必要があるため、誤りがあると後で訂正や追徴税が発生するリスクがあります。

会計ソフトや証券会社の取引履歴を活用して記録を残すことを強く推奨します。

20万円ルールで迷わない:確定申告が必要な金額ラインと所得税の考え方

給与所得のサラリーマン向け:20万円以下でも対象になる例外

給与所得者でも、副業の雑所得が20万円以下の場合、所得税上は確定申告不要となるケースが多いですが、住民税については申告が必要になることがあります。

また、会社の年末調整で反映されない所得や、扶養・配偶者控除の判定に影響を与える所得がある場合は申告が求められることがあります。

つまり『20万円以下=完全に手続き不要』とは限らないため、住民税課や勤務先の人事に確認するか税務署に相談することを推奨します。

個人事業主・青色申告:事業所得と投資の所得、経費・請求書・クラウド会計の扱い

個人事業主が、つみたてNISA以外の投資を行っている場合、事業所得と投資の所得を混同しないことが重要です。

つみたてNISAの非課税利益は、事業所得ではありませんが、課税口座での投資益や損失は事業収支と分けて管理する必要があります。

青色申告を行う場合は、帳簿や請求書管理が厳格になり、クラウド会計ソフトを使って収支を分けておくと確定申告時のミスを減らせます。

所得控除(控除)との関係:扶養控除・配偶者控除が変わるときの影響とリスク

投資による課税所得が、増えると扶養控除や配偶者控除の適用条件に影響が出る場合があります。

つみたてNISA自体は非課税ですが、課税口座での利益がある場合や副収入が増えると、控除の適用範囲を超えて扶養が、外れるリスクがあるため注意が必要です。

扶養や配偶者の年収ラインを超えそうな場合は、事前に税務署や勤務先の総務に確認し、必要な手続きを行っておくと安心です。

年末調整で足りる?勤務先での手続きと「確定申告書が必要な場面」

年末調整で完結するケース/しないケース:NISAと他所得の組み合わせ

給与所得のみで、つみたてNISA以外に課税口座の投資や副業所得が無い場合は年末調整で税務処理が完結することが多いです。

しかし、副業収入がある、課税口座での売却益や配当がある、医療費や住宅ローン控除など特別控除を受けたい場合は年末調整で対応できないため確定申告が必要になります。

自分の収入構成を把握し、年末に必要な書類を整理しておきましょう。

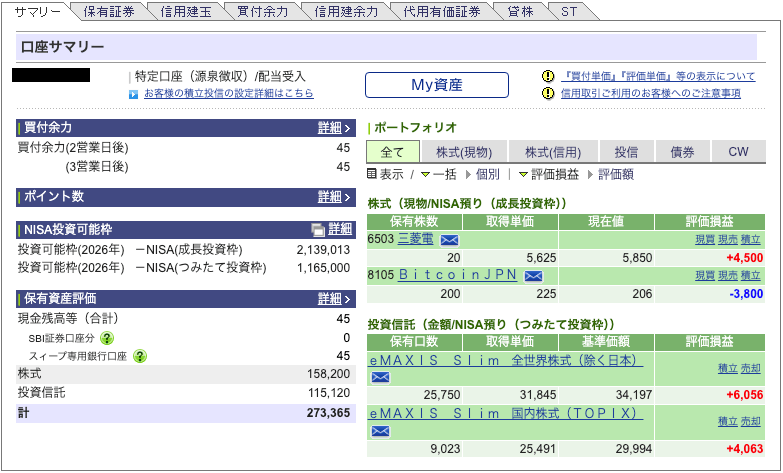

私の場合は、個別株にも投資をして利益を得ていますが、NISA口座内で売買をしているので、現状は非課税です。

勤務先に提出する書類と、税務署へ提出する書類の違い

勤務先に提出する書類は、主に給与所得に関する源泉徴収票や扶養控除等の申告書ですが、税務署に提出する確定申告書には、各種所得や控除を総合した申告書が必要です。

提出タイミングも年末調整は年末から翌年初めに行われるのに対し、確定申告は原則として翌年の2月中旬から3月中旬までの期間に行います。

投資関連の書類(年間取引報告書、源泉徴収票、分配金の明細など)は確定申告で必要になるため、紛失しないように保管しましょうね。

iDeCo併用の節税方法:所得控除のメリットと申告の要否

iDeCo(個人型確定拠出年金)は掛金が全額所得控除となるため、税負担を大きく軽減できる制度です。

iDeCoを利用している場合、掛金による所得控除は確定申告または年末調整で手続きを行うことで反映されます。

つみたてNISAとiDeCoを併用することで、つみたてNISAの非課税メリットとiDeCoの所得控除メリットを同時に享受できますが、iDeCoの控除を確実に受けるためには勤務先への書類提出や確定申告の手続きが必要になる場合があります。

証券会社別の確認ポイント:口座開設〜日々の運用でミスを防ぐ

SBI証券を例に:設定画面で確認したい「特定口座」「源泉徴収」「配当金受取方式」

SBI証券を例にすると、積立注文の設定画面で『取引口座』がNISA口座になっているか、特定口座の選択肢で『源泉徴収あり』を選んでいるか、配当や分配金の受取方法が『株式数比例配分方式』やNISAでの受取に設定されているかを確認できます。

SBI証券にログインして、口座管理を押したらすぐに確認できます。

これらの設定ミスが後で課税や申告につながることがあるため、口座開設直後と積立開始後に画面で再確認する習慣をつけましょう。

NISA口座の開設・管理:複数の金融機関での運用、移管時の注意点

NISA口座は「1人につき1口座」しか持てず、同時に複数の金融機関で運用することはできません。

金融機関を変更する場合には年1回の制限や保有資産の扱いなど、いくつかの注意点があります。

| 注意点 | 内容 | 影響 |

|---|---|---|

| 口座数 | 1人1口座のみ | 同時開設不可 |

| 金融機関変更回数 | 年1回 | タイミングが重要 |

| 資産の移管 | 移管不可 | 売却+買い直しが必要 |

| 買付制限 | 変更した年にNISA買付していると変更不可 | 年度内のスケジュール管理必須 |

変更する場合は「年1回のタイミング」と「保有資産の移動ルール(移管不可)」を理解したうえで、計画的に手続きを進める必要があります。

現金/クレカ積立など積立方法の違い:税金面の影響はある?

積立方法(銀行引落とし、証券口座からの現金、クレジットカード決済など)自体は税金の扱いに直接影響しません。

重要なのは、その資金がNISA口座で購入されたかどうかであり、購入方法が何であれNISA口座で保有されていれば非課税の対象となります。

ただし、クレジットカード会社のポイント付与やキャンペーンによって実質コストが変わることがあるため、運用コスト面では違いが生じ得ます。

No.1ネット証券ではじめよう!株デビューするならSBI証券

確定申告が不要な原則を守りつつ、例外に対応してムダなく節税する

チェックリスト:あなたは確定申告が必要?(源泉徴収・口座・配当金・損益通算)

「特定口座(源泉徴収あり)」だけを使っていて、ほかに特別な事情がなければ、基本的に確定申告は不要です。

ただし、口座の種類や配当金の受け取り方、損益通算をしたい場合は申告が必要になることがあります。

<チェックリスト>

| 状況 | 申告は? |

|---|---|

| 特定口座(源泉徴収あり)のみ | 不要が多い |

| 特定口座(源泉徴収なし) | 必要 |

| 一般口座 | 必要 |

| 損益通算したい | 必要 |

| 配当の受け取り方法が銀行振込 | ケースによる |

迷ったら税務署・国税庁資料・会計ソフトでの確認

不安がある場合は、まず証券会社のサポートに問い合わせ、次に最寄りの税務署や国税庁の公式サイトで該当するQ&Aや手引きを確認してください。

クラウド会計ソフトや確定申告支援ツールを利用すると入力ミスを減らせますし、必要に応じて税理士に相談することも有効です。

公式資料を参照することで、最新の制度変更や運用上の留意点を把握できます。

制度変更(新NISA)に備える:今後の注意と、保有・取引のルール再確認

まとめ

つみたてNISAは、税金をかけずに利益を得られる制度なので、原則として確定申告は不要です。

これは、つみたてNISAで得た運用益や分配金が非課税になる仕組みだからです。

例外もあり、NISA口座ではなく通常の課税口座で取引していた場合、その利益に税金がかかり、確定申告が必要になります。

また、損益通算(損失を他の利益と相殺すること)や繰越控除を利用したいときも申告が必要です。

さらに、配当金の受け取り方法によっては課税され、申告が発生することもあります。

これらは制度の仕組みや自分の口座設定を正しく理解していないと見落としがちなので注意が必要です。

つまり、基本は「何も手続きしなくていい」制度ですが、自分の投資スタイルや口座設定を確認することで、ムダな税金や手間を避けられます。

知識をしっかり身につけて、安心して資産形成を進めましょう。あなたの将来の豊かな生活のために、今この一歩を踏み出してください。

コメント