「つみたてNISAって、月いくらから始めればいいんだろう…」そんな悩みを抱えていませんか?

SNSでは「月3万円が王道」と聞くけれど、実際にいきなりそんな積立できないなど不安もあると思います。

誰もが最初は、同じように迷うものです。

つみたてNISAの本当の強みは「金額の多さ」ではなく、「続けられる仕組み」にあります。

たとえ、月1,000円からでも、時間を味方につければ資産は確実に育っていく、それが長期・積立・分散の力です。

実際に、ゆるたろうも、7月からスタートしたばかりですが、無理ない範囲で、月5,000円からスタートしています。

この記事では、あなたの「今の生活を守りながら、将来も安心できる」ちょうどいい積立額を、わかりやすく具体的に解説します。

実際に多くの投資初心者が「これなら続けられる」と感じたリアルな金額例も紹介。

読み終える頃には、「自分でもできそう!」という気持ちに変わっているはずです。

つみたてNISAの「月額設定」の基本ルール

つみたてNISAでは、月いくら積み立てるかを自由に決められます。

まずは「制度の上限」と「無理なく続けられる金額」の2つを押さえておきましょう。

年間上限と月額目安

つみたてNISAの年間上限は120万円で、月に換算すると10万円が上限の目安になります。

ただし、多くの人は上限まで積み立てておらず、実際の平均は月2〜4万円ほどです。

制度上は10万円まで可能でも、家計に無理のない金額でコツコツ続ける人が多く、長期で続けることが結果的に大きな差を生みます。

最低積立可能金額と金融機関ごとの設定単位

月額制限はあくまで目安

つみたてNISAで「月10万円」という目安が語られることがありますが、それは制度上の便宜的な枠組みにすぎません。

実際には、自分の収入・支出・リスク許容度に合わせて自由に月額を調整できます。

制度として、つみたて投資枠の年間上限は120万円(月10万円換算)と定められています。

でも、多くの人はその上限まで使っていないのが現実です。

例えば、京都銀行のデータでは、平均積立額は1万〜3万円台の人も大勢います。

つまり、「目一杯の金額=正解」ではなく、「無理せず続けられる金額」が最適なのです。

したがって、「月10万円を目指さなきゃ」と思い詰めず、まずは自分にとって現実的で安心して続けられる金額からスタートするのが賢い選択です。

まだ口座を持っていない方は、つみたてNISA対応の【SBI証券】で準備しておきましょう。

No.1ネット証券ではじめよう!株デビューするならSBI証券

実際の月額データと最新傾向

「つみたてNISA」の月額設定は、実際にどのように行われているのでしょうか?

最新のデータと傾向をもとに、積立額の実態を見ていきましょう。

平均積立額(年代別・世帯別)

月額別割合・分布データ

つみたてNISAの月額別の割合・分布を見ると、「高額ではなく中間~低額に集中」している傾向がうかがえます。

たとえば、オカネコの調査では、新NISAのつみたて投資枠を使っている人の 月あたり積立平均額は58,628円 と報告されており、しかも「9万円以上~10万円未満」と答えた人が最も多い割合になっています。

また、旧つみたてNISAの調査では、利用者の月額積立の平均が 約2万3,416円 というデータもあります。

したがって、月額設定は「20,000~60,000円あたり」が実際に多く選ばれており、制度上の上限(たとえば月10万円目安)を使い切る人は少数派です。

2025年最新のつみたてNISA利用状況

つみたてNISAを含むNISA全体の口座数は、2025年3月末時点で 約2,646万口座 に達しています。

また、同時点での累計買付額(投資額)は 約59兆円 に上ります。

さらに、「新NISA開始1年後の利用動向」調査によると、

-

新NISAで金融商品を購入した人のうち、つみたて投資枠を使った人は78.9% でした。

-

その平均購入金額は 約47.3万円/年 という数値です。

また、オリコン調査では、ネット証券を利用している4,978人のうち、

-

つみたて投資枠を使っている割合は45.4% という結果が報告されています。

-

さらに、その中で 50.0%が増益、11.8%が元本割れ という実績も示されています。

このように、2025年時点でも NISA/つみたてNISA の利用は着実に広がっており、多くの人がつみたて投資枠を選択して利用していることがわかります。

目標額から逆算する月額設定

目標とする将来の資産額から、逆算して月々いくら積み立てるかを考えることが重要です。

ここでは、ライフプランや運用期間をもとに、最適な月額設定の考え方をわかりやすく解説します。

ライフプラン・運用期間から逆算

つみたてNISAでは、ライフプランや運用期間に合わせて月額積立額を決めることが大切です。

例えば、老後資金として65歳までに3,000万円を準備したい場合、積立期間や利回りを考慮して毎月の積立額を逆算します。

金融庁の「つみたてシミュレーター」などを使うと、積立額や運用利回りを入力するだけで将来の資産額を簡単に試算できます。

このように、自分の目標や期間に合わせて計画を立てることで、無理なく資産形成を進められます。

複利効果を加味したシミュレーション例

つみたてNISAの積立投資における複利効果を理解するため、具体的なシミュレーション例を見てみましょう。

シミュレーション条件

-

毎月の積立額:3,000円

-

積立期間:20年間

-

想定年利回り:5%(複利)

シミュレーション結果

-

積立元本:72万円(3,000円 × 12ヶ月 × 20年)

-

運用益:約38万円

-

総資産額:約110万円

このシミュレーションでは、積立元本の72万円に対して、約38万円の運用益が得られ、総資産額は約110万円となります。

複利効果により、元本以上の利益が得られることがわかります。

複利効果の活用方法

-

長期間の積立:複利効果を実感するには、長期間の積立が必要です。

-

分配金の再投資:分配金を再投資することで、複利効果を最大化できます。

-

積立額の増額:可能であれば、積立額を増やすことで、資産形成を加速できます。

このように、つみたてNISAを活用し、複利効果を意識した積立を行うことで、効率的な資産形成が可能となります。

リスク許容度と想定利回りで調整する方法

つみたてNISAでの投資において、リスク許容度と想定利回りを考慮して積立額を調整することは、目標達成のために重要です。

以下に、具体的な方法を説明します。

リスク許容度と想定利回りの関係

-

リスク許容度が高い場合:

高いリスクを取ることで、期待される利回りも高くなります。例えば、株式中心のポートフォリオでは、長期的に見て高いリターンが期待できます。 -

リスク許容度が低い場合:

安定性を重視するため、債券中心のポートフォリオにすることで、リスクは低く抑えられますが、期待される利回りも低くなります。

具体的な調整方法

-

目標金額の設定:

例えば、10年後に500万円を準備したいとします。 -

想定利回りの設定:

-

高リスク:年利5%

-

低リスク:年利2%

-

-

月額積立額の計算:

-

高リスクの場合:

月々の積立額は約3万5,000円 -

低リスクの場合:

月々の積立額は約4万1,000円

-

注意点

-

リスクとリターンの関係:

高いリターンを期待する場合、リスクも高くなることを理解しておく必要があります。 -

定期的な見直し:

市場環境や自身の状況の変化に応じて、ポートフォリオや積立額を見直すことが重要です。

このように、リスク許容度と想定利回りを考慮して積立額を調整することで、目標達成に向けた計画を立てることができます。

将来の目標金額から、今の積立額を逆算したい方は【つみたてnisa無料シミュレーター】でチェックしてみましょう。

No.1ネット証券ではじめよう!株デビューするならSBI証券

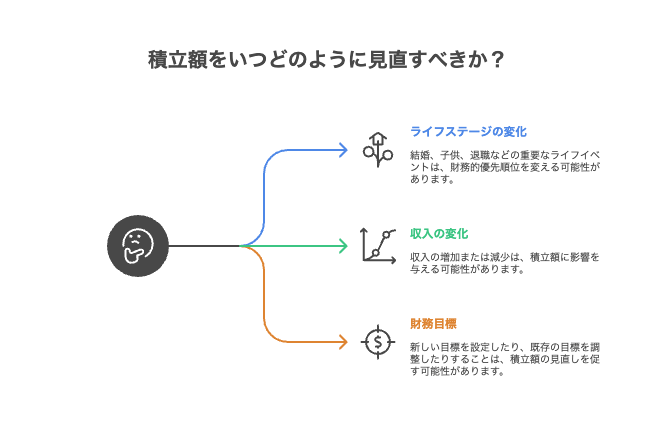

積立額を見直すタイミングとコツ

積立額は一度設定したら終わりではありません。

ライフステージや収入の変化に応じて、無理なく続けられる最適な金額に見直すコツを紹介します。

増額・減額の判断基準

つみたてNISAで積立額を増やすか減らすかは、自分の収入や支出、目標達成の進み具合を見ながら判断することが大切です。

例えば、家計に余裕ができたときは積立額を増やすことで資産形成を加速できます。

逆に、急な出費や収入減があった場合は一時的に積立額を減らして生活を優先することも選択肢です。

金融庁のつみたてNISA利用者調査でも、積立額を柔軟に調整する人が多く、無理のない範囲での増減が推奨されています。

目標に向けて計画的に積立を続けるためには、収入や支出の変化に応じて積立額を増減させる柔軟な対応が重要です。

ボーナス月での増額設定活用

つみたてNISAでは、ボーナス月に積立額を増やす設定を活用することで、年間の資産形成を効率的に進めることができます。

ボーナスなどの臨時収入を使って積立額を増やすと、元本が増える分、複利効果も大きくなり、将来の資産額を押し上げることができます。

例えば、年2回のボーナス月に通常より多めの金額を積み立てるだけで、20年後には数十万円単位で資産が増えることもあります。

金融庁のつみたてNISAシミュレーターでも、ボーナス加算による将来資産増加の効果が確認されています。

ボーナス月の増額設定をうまく活用することで、無理なく資産形成を加速させることができます。

家計変動時の積立見直し方法

つみたてNISAでは、家計の収入や支出が変わったときに積立額を見直すことが大切です。

例えば、収入が増えた場合は積立額を増やして資産形成を加速できます。

逆に、支出が増えたり臨時の出費があった場合は、一時的に積立額を減らして生活を優先することも重要です。

金融庁の調査でも、つみたてNISA利用者の多くが家計状況に応じて積立額を柔軟に調整していることが報告されています。

家計の変動に応じて積立額を調整することで、無理なく長期的に資産形成を続けることができます。

月額設定で失敗しないための注意点

無理な金額設定による継続ストレス

つみたてNISAでは、無理に高い積立額を設定すると、長く続けることが難しくなりストレスにつながります。

例えば、月々の生活費や他の支出を圧迫するほどの積立は、途中でやめてしまうリスクが高くなります。

実際に金融庁の調査でも、無理な積立額でストレスを感じて一時停止する人が一定数いることが報告されています。

長期的な資産形成では、続けられる範囲での積立が重要です。

無理のない金額で積立を設定することで、安心して長期間続けられ、資産形成を安定して進めることができます。

銘柄の分散と積立金額のバランス

つみたてNISAでは、複数の銘柄に分散投資しつつ、積立金額のバランスを考えることが大切です。

例えば、株式型だけに集中すると値動きが大きくなりリスクが高くなります。

逆に、株式と債券など複数の資産に分散して投資することで、リスクを抑えつつ安定した運用が可能になります。

また、金融庁や日本証券業協会の調査でも、分散投資を行うことで長期的な資産形成の成功率が高まることが報告されています。

積立金額も分散のバランスに応じて調整することが重要です。

銘柄の分散と積立金額のバランスを意識することで、リスクを抑えながら効率的に資産形成を進めることができます。

途中売却と枠の消失リスク

つみたてNISAでは、途中で売却すると非課税枠が失われるリスクがあります。

例えば、投資信託を途中で売却すると、その分の非課税投資枠は戻らず、同じ年に再び利用することはできません。

金融庁の資料でも、つみたてNISAは長期積立を前提に設計されており、途中売却は非課税メリットの喪失につながると説明されています。

そのため、つみたてNISAでは長期運用を前提に、途中売却を避けることで非課税メリットを最大限に活用できます。

まとめ

まずは【SBI証券】で口座を開いて、将来の自分に投資を始めてみましょう。

コメント