「つみたてNISAって安全と聞くけど、元本割れしたら借金になるんじゃ…?」そんな不安を抱えながら、投資を始められずにスタートできずにいませんか?

少しの損でも大丈夫なのか、大きな損失がでたらなど考えることは自然なことです。

つみたてNISAは、たとえ元本割れしても借金になることはありません。

リスクの正しい理解と、無理のない積立方法を知ることで、安心してコツコツ資産を増やせます。

本記事では、初心者の方が抱える「損したら借金になるかも」という疑問をやさしく解説。

元本割れの仕組みや、安心して積立を続けるためのポイントを具体例を交えて紹介します。

この記事を読み終えるころには、「リスクはあるけど、借金になる心配はない」「自分のペースで積立を続ければ将来の資産になる」と理解でき、迷いなく一歩を踏み出せるはずです。

投資の不安を解消して、安心してつみたてNISAを始める最初の一歩を、一緒に踏み出しましょう。

「元本割れが不安…」という方は、まずこちらの記事で全体像をつかむのがおすすめです。

👉 つみたてNISA完全ガイド 元本割れリスクの理解から対策まで

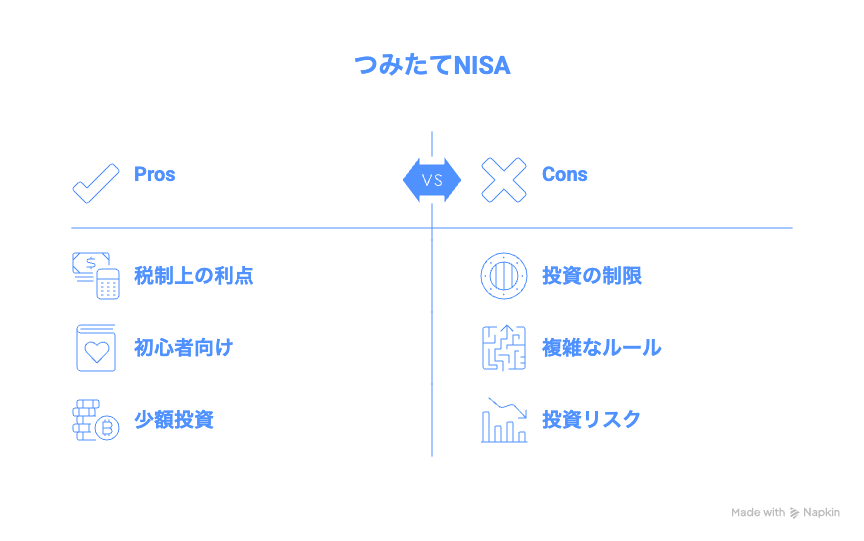

つみたてNISAとは?

つみたてNISAは、少しずつお金を投資して将来のために増やすことができる制度です。

普通に投資をすると、資産が増え利益を得ると税金がかかりますが、つみたてNISAならその税金が制度内であればかからないので、お金に働いてもらう感覚になります。

新NISAでは、1年間に最大120万円まで投資でき、無制限に続けることができます。

投資信託という仕組みを使って、株や債券などいろいろな会社に分けて投資するので、リスクを少なくすることができます。

金融庁のデータでも、長期で運用すると元本割れのリスクは低くなることが分かっています。

つみたてNISAは、毎月少しずつ「お金が働く貯金箱」にお金を入れていくようなものです。

この貯金箱は、入れたお金が少しずつ育って増えていき、増えた分から税金を取られません。

少額からでも始められるので、投資が初めての人でも安心してチャレンジできます。

投資信託をコツコツ積み立てできる制度

つみたてNISAは、投資信託という「いろんな会社の株や債券を集めた商品」を毎月少しずつ買っていける制度です。

投資信託は、1つの商品を買うだけでいくつもの会社に分散して投資できる仕組みです。

金融庁が定めた基準を満たした投資信託だけが「つみたてNISA」に選ばれているので、手数料が安く、長期の運用に向いています。

実際に金融庁の公式ページでも「長期・積立・分散」に適した商品を選んでいると説明されています。

つみたてNISAは投資の初心者でも無理なく分散投資を続けられる仕組みになっている為、おこづかいの一部を少しずつ積み立てる感覚で、将来のための資産を安心して育てていけます。

| 特徴 | 内容 |

|---|---|

| 商品 | 投資信託(金融庁が選定) |

| 方法 | 毎月少しずつ自動で積み立て |

| メリット | 手数料が安い・分散投資できる・初心者向け |

| イメージ | バランスのよい給食セットをコツコツ食べる |

非課税で投資できるメリット

つみたてNISAの一番の強みは「利益に税金がかからない」ことで、普通に投資するよりも、将来残るお金が多くなります。

日本では、株や投資信託で得た利益には通常約20%の税金がかかります。

例えば10万円の利益が出ても、約2万円は税金で取られてしまいます。

しかし、つみたてNISAではこの税金が0円になります。

金融庁の公式ページでも「つみたてNISAは無期限、毎年120万円まで非課税で投資できる」と説明されています。

つまり、同じ金額を投資しても、非課税のおかげで長く続けると差が大きくなるのです。

普通の投資は「お年玉をもらったら2割を募金しなきゃいけないルール」があるようなものです。

せっかく1万円もらっても、2,000円を差し出さないといけませんが、つみたてNISAなら、その募金が免除されて、1万円まるごと手元に残るイメージです。

つみたてNISAは「同じ投資をしてもより多くのお金が自分の資産になる」という大きなメリットがあります。

長くコツコツ積み立てるほど、その効果は大きくなります。

| 投資方法 | 利益 | 税金(20%) | 手元に残るお金 |

|---|---|---|---|

| 普通の投資 | 10万円 | 2万円 | 8万円 |

| つみたてNISA | 10万円 | 0円 | 10万円 |

元本保証ではないことを理解しよう

つみたてNISAは銀行預金とちがって、必ずお金が増えるわけではありません。

値動きによっては一時的に「元本割れ」することがあります。

銀行に普通預金で、預けていれば増えることもなければ、減ることもありません。

投資信託は、株式や債券などの価格が毎日変わる商品です。

そのため、買ったときより値段が下がると、投資したお金より少なくなることがあります。

これを「元本割れ」と呼びます。

金融庁も「投資には価格の変動リスクがあり、元本保証はされない」と明確に説明しています。

ただし、長期で続けることで値下がりの影響は少なくなり、プラスに転じる可能性が高くなるというデータも出ています。

つみたてNISAは「元本保証がない=損をする可能性もある」制度だと理解して始めることが大切です。

短期的な上下に振り回されず、長期で続けることが安心につながります。

| 預金 | つみたてNISA |

|---|---|

| 元本保証あり | 元本保証なし |

| 金利はほぼ一定(年0.001%程度) | 値動きで増えることも減ることもある |

| リスクはほぼゼロ | リスクあり(元本割れの可能性あり) |

| リターンはほぼゼロ | 長期的にはプラスの可能性が高い(金融庁データより) |

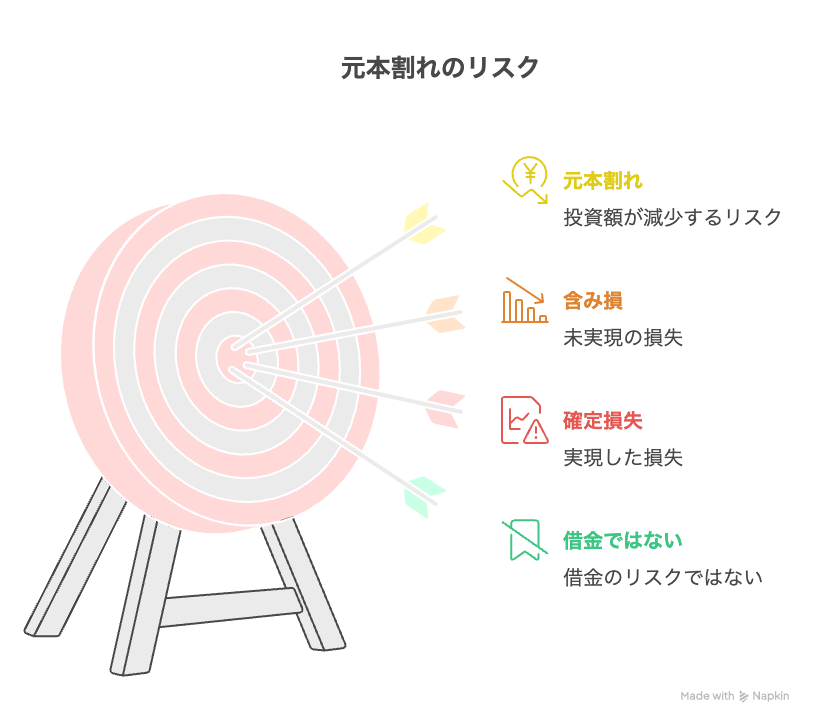

「元本割れ」とは?

「元本割れ」とは、投資したお金(元本)が、値下がりによって投資額より少なくなることを指します。

たとえば10万円を投資したのに、評価額が9万円になってしまうような状態です。

投資の世界では、価格の上下は常につきものなので、元本割れは誰にでも起こり得るリスクといえます。

- 元本割れ=一時的に投資額より少なくなる状態

- 含み損と確定損失の違い

- 借金にはならない理由

などを具体的に解説していきます。

元本割れ=一時的に投資額より少なくなる状態

投資では、株や投資信託の価格が上がったり下がったりするため、買ったときよりも一時的に少ない金額になってしまうことがあり、これが「元本割れ」です。

なぜ起こるかというと、経済の動きや世界の出来事によって値段が変化するからです。

金融庁の調査でも、短期的にはマイナスになるケースがある一方で、20年以上の長期で投資すると、プラスになる可能性が高いと示されています。

つまり、時間の長さが大きなカギになるのです。

元本割れは、「投資したお金が一時的に減っている状態」にすぎません。

慌ててやめるのではなく、長期的に育てていくことで、プラスに変わる可能性が大きくなります。

含み損と確定損失の違い

投資には「含み損」と「確定損失」という2つの言葉があります。

簡単にいうと、含み損はまだ途中のマイナス、確定損失はもう決まったマイナスです。

なぜ分けて考えるのかというと、投資の評価額(いまの値段)は毎日変わるからです。

金融庁の資料では、投資信託などは短期間でマイナスになることがあると示されています。

しかし、含み損は「まだ売っていない状態」なので、その後に株価が回復する可能性もあります。

一方で、売ってしまった瞬間にマイナスが決定し、それが「確定損失」になります。

このように、含み損は「途中経過のマイナス」、確定損失は「決定したマイナス」という違いがあります。投資を続けるか、売って終わらせるかで、結果は大きく変わるのです。

借金にはならない理由

投資信託やつみたてNISAでの運用は、基本的に「借金にはならない仕組み」になっています。

マイナスになっても自分の投資したお金が減るだけで、それ以上に借金を背負うことはありません。

なぜかというと、投資信託やつみたてNISAは「自分が出したお金の範囲」でしか運用されないからです。

金融庁も公式に「投資信託は追加でお金を請求されることはない」と説明しています。

投資した10万円が値下がりして8万円になることはあっても、借金としてマイナス2万円を請求されることはありません。

投資で「元本割れ」しても借金にはなりませんので、安心して、自分のお金の中でコントロールできるのが、投資信託やつみたてNISAの仕組みなのです。

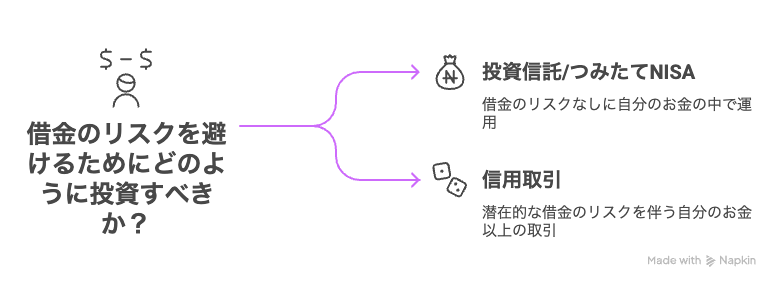

借金になる心配は本当にないの?

投資信託やつみたてNISAは、自分が出したお金の中でだけ運用される仕組みなので、基本的に借金になる心配はありません。

ですが、投資の世界には「信用取引」など、自分のお金以上に取引できる方法も存在します。

これを知らずに手を出すと、思わぬ借金を抱えてしまうリスクがありますので、しっかり解説していきます。

クレジットカード積立=投資信託を購入するだけ

クレジットカード積立とは、「カードで毎月自動的に投資信託を買う仕組み」のことです。

特別な投資方法ではなく、やっていることは「投資信託を買う」だけです。

なぜそう言えるかというと、金融庁の資料でも「クレジットカード決済を利用した投資信託の積立は、購入方法のひとつ」と説明されているからです。

つまり、銀行口座から引き落とすか、クレジットカードで支払うかの違いで、最終的に買っているものは同じ「投資信託」になります。

クレジットカード積立は「投資信託を購入する方法のひとつ」にすぎません。

違いがあるとすれば、ポイント還元などおトクな特典がつくことです。

実際に、私も投資信託は、三井住友カードで積立を行っています。

信用取引との違い(つみたてNISAは現物取引のみ)

つみたてNISAは「現物取引」だけなので、借金になる心配がありませんが、自分が出したお金の範囲でしか投資できない仕組みです。

なぜかというと、つみたてNISAは長期・積立・分散投資を目的とした制度だからです。

金融庁も「つみたてNISAでは信用取引はできない」と明確に示しています。

信用取引は証券会社からお金や株を借りて取引するため、損失が大きくなると借金になる可能性がありますが、つみたてNISAではそういった取引は不可能です。

下記の様にイメージすると分かりやすいです。

-

現物取引(つみたてNISA):おこづかい1,000円でお菓子を買う → 使えるのは1,000円まで。

-

信用取引:友達からお金を借りて、2,000円分のお菓子を買う → 返せなくなると借金になる。

このように、つみたてNISAは「現物取引のみ」なので、自分のお金の範囲で安全に投資できます。

借金リスクを避けたい初心者や長期投資に向いている制度といえるのです。

ローンや借入とは無関係

つみたてNISAや投資信託の積立は、ローンや借入とはまったく関係がありません。

投資で損をしても、銀行や証券会社からお金を請求されることはないのです。

これらの制度は「自分が用意したお金だけを使って運用する仕組み」だからです。

金融庁も公式に「つみたてNISAは現物取引のみであり、借金になることはない」と明示しています。ローンや借入のように、他人からお金を借りて取引することはできません。

つみたてNISAや投資信託の積立は、ローンや借入と無関係で、安心して始められる投資方法なのです。

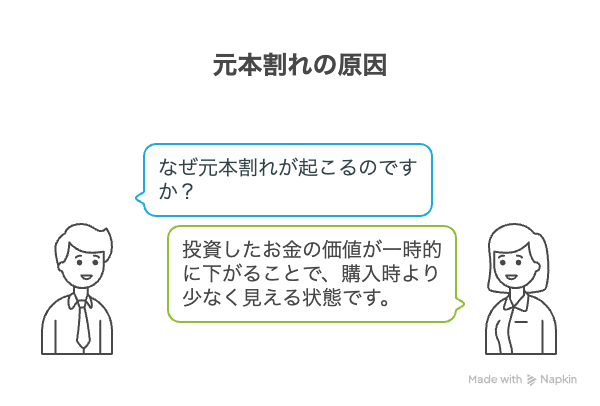

元本割れが起こる原因

投資信託やつみたてNISAでは、元本割れが起こることがあります。

これは、投資したお金の価値が一時的に下がることで、購入時より少なく見える状態です。

しかし、なぜそんなことが起きるのでしょうか?

ここからは、「元本割れが起こる具体的な原因」をわかりやすく解説していきます。

経済の動きや市場の変動など、初心者でも理解できる例を交えて説明します。

元本割れの仕組みを理解したうえで、具体的にどんな対策があるのか知りたい方は、

👉 つみたてNISA完全ガイドで詳しく解説しています。

株式市場の下落や景気後退

株式市場の値段が下がったり、景気が悪くなると、投資しているお金の価値も下がることがあります。

これが元本割れの大きな原因のひとつです。

なぜかというと、株や投資信託の値段は企業の業績や景気の状況に左右されるからです。

たとえば、日本銀行や内閣府の統計でも、景気が後退すると株価が下がる傾向があると示されています。

企業の売上や利益が減ると株の値段も下がり、それに連動して投資信託の価格も下がるのです。

つまり、株式市場の下落や景気後退は、元本割れが起こる自然な理由のひとつです。

長期的に見ると回復することも多いため、慌てずに運用を続けることが大切です。

為替の影響(外国株式・海外ファンドの場合)

外国の株や海外の投資信託に投資すると、円と外国通貨の交換レート(為替)によっても元本割れが起こることがあります。

なぜかというと、海外の資産はドルやユーロなどで値段が決まっているため、円に換算する際に為替レートが変動すると、日本円での評価額が上下するからです。

たとえば、米ドル建ての海外ファンドを買った場合、ドルが下がると円換算での価値も下がります。

日本銀行の統計でも、為替の変動は海外投資のリターンに大きく影響することが示されています。

つまり、外国株式や海外ファンドは、株価の動きだけでなく為替の変動でも元本割れする可能性があることを理解しておく必要があります。

短期で解約してしまうこと

投資信託やつみたてNISAを短期間で解約すると、元本割れのリスクが高くなります。

これは、値段が下がっているタイミングで売ってしまう可能性があるからです。

なぜかというと、投資信託は毎日価格が変動するため、購入してすぐに売ると、元本よりも低い価格で売却してしまうことがあります。

金融庁のデータでも、短期間での解約は損失リスクが大きいと指摘されています。

逆に、長期で持ち続けると、株価が回復してプラスになる可能性が高くなることがわかっています。

投資信託やつみたてNISAは、できるだけ長く持ち続けることで、元本割れのリスクを減らすことも可能です。

元本割れを防ぐ&不安を減らす方法

投資をしていると、元本割れのリスクが気になって不安になることがあります。

しかし、元本割れは完全に避けることはできなくても、起こりにくくする方法や不安を減らす工夫はあります。

ここからは、「元本割れを防ぐ具体的な方法」や「投資初心者でも安心できる工夫」をわかりやすく解説していきます。

長期運用を前提にする(10〜20年)

投資信託やつみたてNISAでは、長期で運用することが元本割れを防ぐ大きなポイントです。

10年、20年と続けることで、一時的な価格の下落を乗り越え、資産を増やす可能性が高くなります。

なぜかというと、株式市場や投資信託は短期的には上下しますが、過去のデータを見ると20年以上の長期運用でプラスになったケースが非常に多いからです。

たとえば、日経平均株価や米国S&P500の過去30年の推移を見ると、長期保有でほとんどの場合は元本以上のリターンが得られています。

投資信託やつみたてNISAは「長期運用」を前提にすることで、元本割れのリスクを減らし、安心して資産を増やすことができるのです。

積立金額は無理のない範囲で設定する

投資信託やつみたてNISAで積立をするときは、無理のない金額で設定することが大切です。

生活費や他の支出に支障が出ない範囲で積立を続けることで、長期運用を無理なく続けられます。

なぜかというと、無理な金額を積立してしまうと、急な出費や生活費の不足で積立を中断せざるを得なくなり、長期的な資産形成が難しくなるからです。

日本銀行や金融庁の調査でも、継続的に少額ずつ積み立てる方法が、無理なくリスクを抑えて資産を増やす効果的な手段とされています。

だから、積立金額は「生活に無理がない範囲」で設定し、長期的にコツコツ続けることが元本割れリスクを減らすポイントになります。

私も、周りやネットの情報で、月〇万円は積み立てないと意味がないなどと聞きますが、お財布の事情は個人で異なりますので、スタート時は自分の無理のない金額から始めることが大事だと感じています。

分散投資(国内・海外・株式・債券)を心がける

投資では、国内外や株式・債券など複数に分けて投資する「分散投資」を心がけることが元本割れリスクを減らすポイントです。

一つに集中せず、いろいろに分けることで、どこかが下がっても全体の損失を小さくできます。

なぜかというと、株式は値動きが大きくても、債券は比較的安定しているなど、資産ごとに性質が違うからです。

金融庁のデータでも、複数の資産に分散して投資した方が、単一資産に集中投資するより損失の幅が小さくなることが示されています。

つまり、国内・海外、株式・債券に分けて投資する「分散投資」を行うことで、元本割れのリスクを減らし、安心して長期運用を続けられるのです。

急落時でも慌てて売らないこと

株価や投資信託の価格が急に下がっても、慌てて売らないことが大切です。

一時的な下落で売ってしまうと、損失が確定してしまい、回復のチャンスを逃してしまいます。

なぜかというと、株式市場や投資信託の過去のデータを見ても、一時的な急落の後には回復するケースが多くあるからです。

たとえば、日経平均株価や米国S&P500は、リーマンショックやコロナショックなどの大きな下落を経験しましたが、長期的には元の水準以上に回復しています。

また、いくらまで下落したら売却するなどのルールを設けることも、一つのリスク管理です。

急落時でも慌てて売らず、長期的な視点で運用を続けることが、元本割れリスクを減らす大きなポイントです。

つみたてNISAを安心して続けるコツ

つみたてNISAは、長期・積立・分散投資が基本の制度ですが、元本割れや価格の変動が気になって不安になることもあります。

しかし、ちょっとしたコツを押さえるだけで、安心して続けることができます。

ここからは、「つみたてNISAを安心して続ける具体的なコツ」をわかりやすく解説していきます。

積立額の設定方法や長期運用のポイント、分散投資の工夫などを順番に紹介していきます。

短期の値動きは気にしすぎない

つみたてNISAや投資信託では、短期的な値動きに一喜一憂せず、長期的な視点で運用することが安心して続けるコツです。

なぜかというと、株式市場や投資信託の価格は日々上下しますが、長期的には回復しやすいことが過去のデータでも示されています。

例えば、米国S&P500は短期的な下落を経験しても、20年以上の長期で見るとほとんどの場合、元本以上のリターンが得られています。

私の様な、サラリーマン投資家なら、あまりチャートを気にして確認することは難しい為、1日1回など、気が向いたら確認するぐらいが、ちょうど良いです。

短期の値動きは気にしすぎず、長期運用を前提に安心して積立を続けることが、成功のポイントです。

毎月自動でコツコツ積み立てる

つみたてNISAや投資信託では、毎月自動で少額ずつ積み立てることが、長期で安心して続けられるコツです。

なぜかというと、毎月一定額を自動で積み立てる「ドルコスト平均法」により、高いときも安いときも購入でき、価格の変動リスクを抑えられるからです。

金融庁の資料でも、コツコツ積み立てる方法は、一度にまとめて購入するよりもリスクが分散され、長期的に安定した資産形成につながると示されています。

毎月自動でコツコツ積み立てることが、つみたてNISAを安心して続けるための大切なポイントです。

生活防衛資金を別に確保しておく

つみたてNISAや投資信託を安心して続けるためには、生活費の3〜6か月分ほどを「生活防衛資金」として別に確保しておくことが大切です。

なぜかというと、急な出費や収入の減少があっても、投資資金に手をつけずに生活を維持できるからです。

金融庁や日本銀行の資料でも、生活費の数か月分を別に貯めておくことで、投資を続けやすくなるとされています。

これにより、元本割れの不安で慌てて売却するリスクも減らせます。

生活費の数か月分を別に貯めておくことが、つみたてNISAを安心して長く続けるための重要なポイントです。

安心して資産形成を続けるためにSBI証券で始めよう

つみたてNISAで長く安心して資産を増やしたいなら、SBI証券で口座を開くのがおすすめです。

実際に、私もSBI証券で株式投資をスタートしています。

選んだ理由の一つが手数料が低く、選べるファンドが豊富で、初心者でも無理なく積み立てを続けられる環境が整っていると感じたからです。

SBI証券のメリットを具体的に見ると次の通りです。

-

商品数が豊富:2,500本以上の投資信託から、自分に合った商品を選べます。

-

低コストファンドが充実:「SBI・Vシリーズ」「eMAXIS Slimシリーズ」など、信託報酬が年0.1%未満のインデックスファンドもあり、長期運用で手数料負担を最小限にできます。

-

便利なツールが使える:積立シミュレーションやポートフォリオ管理、スマホアプリで資産の状況や将来の予測を簡単に確認できます。

これは、毎日少しずつ水をバケツにためて大きな水たまりを作るイメージです。

急に水を使い切る心配はなく、時間をかけてしっかり貯められます。

SBI証券は、この「少しずつ安全に積み立てる」仕組みを手助けしてくれる道具のようなものです。

つみたてNISAで元本割れの不安を減らしながら、長期で安心して資産形成を行うには、SBI証券で口座を開き、コツコツ積み立てを始めることが最も確実な方法です。

まとめ

つみたてNISAは「長期・積立・分散投資」が基本の制度で、元本割れのリスクはあるものの、借金になる心配はありません。

初心者でも無理なく安心して資産形成ができるように、次のポイントを押さえておくことが大切です。

-

元本割れの仕組みを理解する

-

投資信託は株や債券の価格変動により、一時的に投資額より少なくなることがあります。

-

含み損は「まだ売っていない途中のマイナス」、確定損失は「売却して決まったマイナス」です。

-

-

借金の心配は不要

-

つみたてNISAは自分の出したお金の範囲で運用されるため、損をしても借金にはなりません。

-

信用取引とは違い、追加でお金を請求されるリスクはありません。

-

-

元本割れを防ぐ工夫

-

長期運用(10〜20年)で短期の値動きを乗り越える。

-

積立金額は無理のない範囲で設定し、生活に支障が出ないようにする。

-

分散投資(国内・海外、株式・債券など)でリスクを分散する。

-

急落時でも慌てて売らないことで、回復のチャンスを逃さない。

-

毎月自動でコツコツ積み立てることで、ドルコスト平均法の効果を活かす。

-

生活防衛資金を別に確保しておき、急な出費でも投資資金に手をつけない。

-

-

非課税メリットを活かす

-

つみたてNISAでは利益に税金がかからず、長期で運用するほど手元に残るお金が増えます。

-

これらのポイントを押さえれば、つみたてNISAは無理なく安心して続けられます。

短期的な上下に一喜一憂せず、コツコツ積立を続けることで、将来の資産形成につながります。

元本割れのリスクはあるけれど、借金になることはなく、自分のペースで積立を続ければ将来の資産をしっかり育てられる。

それが、つみたてNISAの最大の魅力です。

「元本割れのリスクを正しく理解して、安心して投資を続けたい」という方は、

👉 つみたてNISA完全ガイドをチェックしてみてください。

対策や実践方法まで網羅しています。

コメント